2024 نویسنده: Howard Calhoun | [email protected]. آخرین اصلاح شده: 2023-12-17 10:25

شاخص قدرت نسبی یکی از محبوب ترین اندیکاتورهایی است که توسط معامله گران استفاده می شود. این اطلاعات در مورد قدرت حرکت قیمت در نمودارها ارائه می دهد، از این رو نام آن است. بنابراین شاخص RSI چیست؟ چگونه از آن در معاملات استفاده کنیم؟ چگونه بفهمیم چه چیزی را نشان می دهد؟

شرح اندیکاتور RSI

ایجاد شده توسط J. Wells Wilder، شاخص قدرت نسبی (RSI) یک نوسانگر مومنتوم است که سرعت و تغییر حرکات قیمت را اندازهگیری میکند. این شاخص بین صفر تا 100 در نوسان است. طبق گفته وایلدر، به طور سنتی، RSI نشان می دهد که بازار زمانی که از 70 فراتر می رود، بیش از حد خرید می شود و زمانی که زیر 30 است، بیش از حد خرید می شود. سیگنال های نشانگر RSI می توانند در مورد معکوس شدن روند، عبور از خط مرکزی و همچنین هشدار دهند. قدرت روند را تعیین کنید.

وایلدر در مورد همه اینها در کتاب خود در سال 1978 مفاهیم جدید در سیستم های تجاری فنی نوشت. او همراه با SAR سهموی، شاخص نوسانات، شاخص دامنه و شاخص CSI، شاخص RSI را توضیح داد - نحوه استفاده از آن و نحوه محاسبه آن. نویسنده به ویژه عوامل زیر را در نظر گرفت:

- بالا و پایین;

- ارقام تحلیل فنی؛

- نوسان ناموفق؛

- حمایت و مقاومت؛

- واگرایی.

با وجود این واقعیت که اندیکاتورهای وایلدر به زودی 40 ساله می شود، آنها در آزمون زمان ایستاده اند و تا به امروز بسیار محبوب هستند.

محاسبه

شاخص با استفاده از فرمول محاسبه می شود: RSI=100 – 100/(1 + RS)، که در آن RS=میانگین افزایش/متوسط کاهش.

برای سادهتر شدن محاسبه، شاخص به اجزای اصلی تقسیم میشود: RS، میانگین رشد و کاهش نرخ ارز. وایلدر در کتاب خود پیشنهاد کرد که شاخص را بر اساس 14 دوره زمانی محاسبه کند. سقوط ها به صورت اعداد مثبت بیان می شوند نه اعداد منفی.

ابتدا، میانگین افزایش و کاهش 14 دوره محاسبه می شود.

- رشد متوسط =مجموع رشد در 14 دوره گذشته / 14;

- افت متوسط =مجموع افت 14 دوره آخر / 14.

سپس محاسبات بر اساس میانگین های قبلی و کاهش یا افزایش فعلی است:

- رشد متوسط =رشد متوسط قبلی x 13 + رشد فعلی / 14;

- شیب متوسط =شیب متوسط قبلی x 13 + شیب فعلی / 14.

این روش محاسبه یک تکنیک هموارسازی شبیه میانگین متحرک نمایی است. این همچنین به این معنی است که با افزایش دوره صورتحساب، مقادیر شاخص دقیقتر میشوند.

فرمول وایلدر RS را عادی می کند و آن را به یک نوسانگر تبدیل می کند که بین صفر تا 100 در نوسان است. در واقع، نمودار RS دقیقاً شبیه نمودار RSI است. مرحله نرمال سازی، یافتن اکستریم ها را ساده می کند زیرا شاخص در محدوده باریکی قرار دارد.وقتی میانگین بهره صفر باشد، شاخص استحکام نسبی 0 است. با RSI 14 دوره ای، مقدار صفر نشان می دهد که نرخ برای تمام 14 دوره کاهش داشته است. رشدی نداشت. وقتی میانگین استهلاک صفر باشد، شاخص 100 است. این بدان معناست که این نرخ در تمام 14 دوره رشد داشته است. سقوطی وجود نداشت.

بر اساس شاخص قدرت نسبی، نوسانگر تصادفی RSI تصادفی محاسبه می شود:

StochRSI=(RSI - RSI پایین) / (RSI بالا - RSI پایین)

نوسانگر سطح RSI را با مقادیر حداقل و حداکثر آن در یک دوره زمانی مرتبط می کند. مقادیر RSI به جای مقادیر نرخ در فرمول نوسانگر تصادفی جایگزین می شوند. بنابراین، استوکاستیک RSI یک شاخص شاخص - دومین مشتق نرخ ارز است. به طور قابل توجهی تعداد سیگنال ها را افزایش می دهد، بنابراین باید سایر ابزارهای تحلیل تکنیکال را در کنار آن در نظر گرفت.

نشانگر RSI: چگونه از آن استفاده کنیم؟

تعداد استاندارد دورهها برای نشانگر قدرت نسبی 14 است، به این معنی که 14 شمع آخر یا فریمهای زمانی را ارزیابی میکند.

این اندیکاتور میانگین سود را با میانگین ضرر مقایسه می کند و تجزیه و تحلیل می کند که چه تعداد از 14 شمع گذشته صعودی یا نزولی بوده اند و همچنین اندازه هر کندل را تجزیه و تحلیل می کند.

برای مثال، اگر هر ۱۴ کندل قیمتی صعودی باشند، آنگاه شاخص ۱۰۰ است و اگر همه ۱۴ کندل نزولی باشند، ۰ (یا تقریباً برابر با ۱۰۰ و ۰) است. و شاخص 50 به این معنی است که 7 کندل گذشته نزولی، 7 کندل صعودی و میانگین سود و زیان برابر است.

مثال1. تصویر زیر نمودار EUR/USD را نشان می دهد. منطقه ای که با رنگ سفید مشخص شده است شامل 14 شمع قیمت آخر است. از این تعداد، 13 مورد صعودی و تنها 1 مورد نزولی بود که منجر به ارزش 85 شد.

مثال 2. تصویر زیر نمودار EUR/USD و 3 ناحیه برجسته از 14 شمع را نشان می دهد تا بفهمید شاخص قدرت نسبی چگونه محاسبه می شود.

- اولین ناحیه یک دوره بسیار نزولی شامل ۹ شمع نزولی، ۴ شمع کوچک صعودی و ۱ الگوی کندل استیک (دوجی) را برجسته میکند. RSI این دوره 15 است که نشان دهنده یک فاز نزولی بسیار قوی است.

- بخش دوم شامل 9 شمع صعودی و 5 شمع عمدتاً کوچک نزولی است. شاخص این دوره 70 بود که نشان دهنده یک روند صعودی نسبتا قوی است.

- منطقه سوم شامل 6 شمع صعودی، 8 کندل نزولی و 1 دوجی است که در نتیجه مقدار شاخص 34 است که نشان دهنده کاهش متوسط قیمت است.

همانطور که می بینید، تجزیه و تحلیل 14 شمع کاملاً با مقدار RSI برای این دوره مطابقت دارد. با این وجود، این اندیکاتور از این جهت مفید است که زمان مورد نیاز برای پردازش داده ها را کاهش می دهد و همچنین به شما امکان می دهد از اشتباهات در طول رفتار نوسان بازار اجتناب کنید.

گرانفروشی و بیش از حد خرید

ایده اصلی این است که وقتی شاخص قدرت نسبی مقادیر بسیار بالا یا بسیار پایین (بیشتر از 70 یا کمتر از 30) را نشان می دهد، قیمت نشان دهنده فروش بیش از حد یا خرید بیش از حد است. شاخص بالا به این معنی است که تعداد صعودیشمع ها بر تعداد شمع های نزولی غلبه داشتند. و از آنجایی که نرخ نمی تواند به طور بی پایان فقط شمع های صعودی را نشان دهد، نمی توانید برای تعیین یک روند معکوس فقط به قرائت های اندیکاتور RSI تکیه کنید.

اگر 13 شمع از 14 کندل گذشته صعودی بوده و شاخص بسیار بالاتر از 70 باشد، احتمالاً گاوها در آینده نزدیک عقب نشینی خواهند کرد، اما در پیش بینی های خود نباید کاملاً به اندیکاتور RSI اعتماد کنید. اسکرین شات زیر دو دوره زمانی را نشان می دهد که وارد منطقه فروش بیش از حد (کمتر از 30) شده و برای مدت طولانی باقی مانده است. در دوره اول، 16 روز قبل از بازگشت شاخص به بالای 30، کاهش قیمت ادامه یافت و در دوره دوم، قیمت به مدت 8 روز که بازار بیش از حد فروش بود، به کاهش ادامه داد.

دوره محاسبه پیش فرض برای شاخص قدرت روند 14 است، اما می توان آن را برای افزایش حساسیت اندیکاتور کاهش داد یا برای کاهش آن افزایش داد. RSI 10 روزه سریعتر از RSI 20 روزه به سطوح بیش خرید یا فروش بیش از حد خواهد رسید.

وقتی ارزش RSI بالاتر از 70 باشد، بازار بیش از حد خرید و زمانی که زیر 30 باشد، بیش از حد فروش در نظر گرفته می شود. این سطوح سنتی همچنین می توانند برای برآورده کردن بهتر امنیت یا الزامات تنظیم شوند. تنظیم نشانگر RSI با افزایش خرید بیش از حد به 80 یا کاهش فروش بیش از حد به 20، فرکانس سیگنال ها را کاهش می دهد. معاملهگران کوتاهمدت گاهی از RSI 2 دورهای استفاده میکنند، که به شما امکان میدهد به دنبال خرید بیش از حد بالای 80 و فروش بیش از حد زیر 20 باشید.

نشانگر قدرت نسبی را نمی توان صرفاً برای تعیین نقاط برگشت احتمالی استفاده کرد. اوهمچنین هنگامی که برای مدت طولانی در منطقه اشباع فروش یا بیش از حد خرید باقی می ماند، روند بسیار قوی را نشان می دهد.

شکست خط حمایت و مقاومت

همانطور که قبلاً ذکر شد، شاخص قدرت نسبی به شما امکان می دهد روندهای قوی نرخ ارز را شناسایی کنید. این آن را به ابزاری عالی برای سطوح حمایت و مقاومت معاملاتی تبدیل می کند. شکل نمودار EUR/USD را نشان می دهد و خط افقی سیاه سطح شناخته شده 1.20 نرخ است که سطح حمایت و مقاومت است.

می توانید ببینید که قیمت چندین بار به سطح 1، 2 بازگشت. اولین بار RSI مقادیر 63 و 57 را نشان داد. این بدان معنی بود که اگرچه روند صعودی بود، اما قدرت آن کافی نبود. شکستن سطح مقاومت قوی آسان نیست - برای غلبه بر آن به یک روند قوی نیاز است.

دومین باری که نرخ به سطح مقاومت بازگشت، RSI 71 بود که نشان دهنده روند صعودی نسبتاً قوی است، اما سطح مقاومت دوباره حفظ شد. تا آخرین بخش، زمانی که RSI مقدار 76 را نشان داد، سطح مقاومت غلبه کرد و RSI به 85 رسید.

نشانگر می تواند به عنوان ابزاری برای تعیین کمیت قدرت دوره عمل کند. معامله گرانی که از الگوریتم های معاملاتی استفاده می کنند نیاز مبرمی به چنین اطلاعاتی دارند و نشانگر قدرت نسبی مفید است.

واگرایی RSI

حوزه دیگری که در آن از شاخص RSI استفاده می شود، استراتژی شناسایی نقاط عطف با جستجوی واگرایی است. سیگنال هاواگرایی هایی که نرخ ارز ایجاد می کند معمولاً توسط پویایی قیمت ها پشتیبانی نمی شود. این با موارد زیر تأیید می شود.

عکس صفحه زیر دو پایین را نشان می دهد. در جریان اول، اندیکاتور 26 بود و حرکت قیمت قبل از این لحظه شامل 8 کندل نزولی، 3 صعودی، 3 دوجی بود که در مجموع 1.45 درصد کاهش یافت. در طی پایین ترین سطح دوم، RSI ارزش بالاتری از 28 را نشان داد و حرکت قیمت شامل 7 شمع نزولی، 5 صعودی، 2 doji و نرخ از دست دادن تنها 0.96% بود.

اگرچه نرخ جدید و پایین تر بود، دینامیک پس زمینه آنقدر نزولی نبود و بخش دوم قوی نبود. و نمودار آن را تایید می کند. پایین دوم نشانگر بالاتری داشت (28 در مقابل 26)، اگرچه دوره نشان داد که خرس ها در حال از دست دادن قدرت هستند. واگرایی اغلب از بین می رود، واگرایی مضاعف قابل اعتمادتر است.

وارونهای مثبت-منفی

اندرو کاردول سیستمی از معکوسهای مثبت-منفی برای شاخص قدرت نسبی ایجاد کرد که برعکس واگراییهای نزولی و صعودی است. برخلاف وایلدر، کاردول واگرایی های نزولی را پدیده های بازار گاوی در نظر گرفت. به عبارت دیگر، واگرایی های نزولی یک روند صعودی را تشکیل می دهند. به طور مشابه، واگرایی های صعودی به عنوان پدیده های بازار نزولی و نشان دهنده یک روند نزولی در نظر گرفته می شود.

یک معکوس مثبت زمانی رخ می دهد که اندیکاتور به پایین ترین سطح و قیمت به پایین ترین سطح بالاتر برسد. پایین ترین سطح در سطح فروش بیش از حد نیست، اما چیزی بین 30 و50.

برگشت منفی برعکس مثبت است. RSI در حال رسیدن به بالاترین سطح است، اما نرخ در حال رسیدن به بالاترین پایین تر است. باز هم، بالاتر معمولا درست زیر سطح خرید بیش از حد 50-70 قرار دارد.

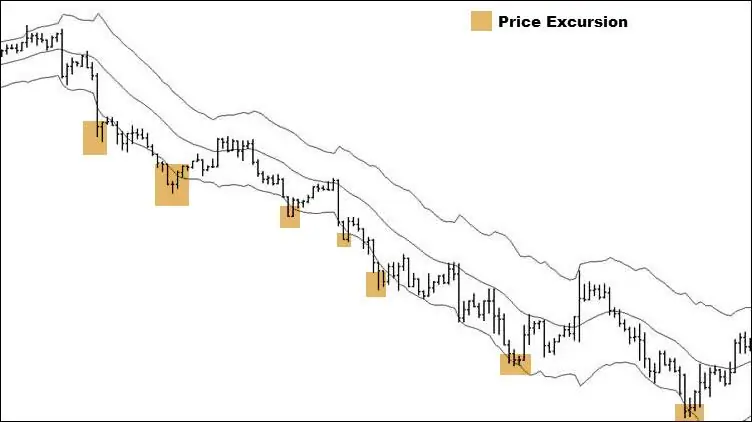

شناسه روند

نشانگر قدرت نسبی تمایل به نوسان بین 40 تا 90 در بازار صعودی (روند صعودی) دارد و سطوح 40-50 به عنوان حمایت عمل می کنند. این محدوده ها ممکن است بسته به پارامترهای RSI، قدرت روند و نوسانات دارایی پایه متفاوت باشد.

از سوی دیگر، این اندیکاتور در بازار نزولی (روند نزولی) با سطوح 50-60 به عنوان مقاومت بین 10 تا 60 در نوسان است.

نوسان ناموفق

یک نوسان ناموفق، به گفته نویسنده، نشانه قوی از یک برگشت قریب الوقوع است. این سیگنالی است که نشانگر RSI می دهد. شرح آن به شرح زیر است. نوسانات ناموفق وابسته به دوره نیستند. به عبارت دیگر، آنها منحصراً بر سیگنال های RSI تمرکز می کنند و مفهوم واگرایی را نادیده می گیرند. یک نوسان ناموفق صعودی زمانی شکل میگیرد که RSI به زیر 30 میرسد (افراد فروش)، از 30 بالاتر میرود، به 30 کاهش مییابد و سپس بالاترین سطح قبلی را میشکند. هدف این است که به سطوح فروش بیش از حد و سپس به پایین ترین سطح بالاتر از سطح فروش بیش از حد فروش برسیم.

یک نوسان نزولی ناموفق زمانی رخ می دهد که شاخص به بالای 70 حرکت کند، نزول کند، مجدداً صعود کند، از 70 کوتاه بیاید و سپس پایین ترین سطح قبلی را بشکند. هدف سطح استبیش از حد خرید و سپس یک بالاترین پایین تر زیر سطح خرید بیش از حد.

نرخ مهمتر از شاخص است

نشانگر RSI نوسانگر مومنتوم جهانی - بازده آزمایش شده با زمان. علیرغم نوسانات بازارها، RSI امروز مانند روزهای وایلدر مرتبط باقی مانده است. اما زمان برخی از تنظیمات را انجام داده است. اگرچه وایلدر خرید بیش از حد را شرط معکوس می دانست، اما معلوم شد که این می تواند نشانه قدرت باشد. واگرایی نزولی همچنان سیگنال های خوبی می دهد، اما معامله گران باید در طول روندهای قوی که طبیعی است مراقب باشند. اگرچه مفهوم معکوسهای مثبت و منفی تا حدودی تفسیر وایلدر را تضعیف میکند، اما منطق آن منطقی است و خود وایلدر به سختی از توجه بیشتر به قیمتها خودداری میکرد. معکوس های مثبت و منفی روند قیمت را در درجه اول و شاخص را در درجه دوم قرار می دهند، همانطور که باید باشد. واگرایی های نزولی و صعودی توسط اندیکاتور RSI مورد علاقه است. نحوه استفاده از این ابزارها به معامله گر بستگی دارد.

اندیکاتور RSI یک ابزار جهانی برای تعیین قدرت یک روند است، به دنبال نقاط معکوس یا شکست خطوط حمایت و مقاومت است. و اگرچه ارزش آن را می توان به راحتی با نگاهی به 14 شمع آخر پیش بینی کرد، اما ترسیم RSI در نمودارهای قیمت، ثبات و اطمینان را به معامله می بخشد. کمی کردن قدرت نرخ، ترجمه آن به اعداد قابل تفسیر به شما این امکان را می دهد که تصمیمات تجاری کارآمدتری بگیرید و از حدس و گمان و تفسیرهای ذهنی اجتناب کنید.

توصیه شده:

نشانگر مومنتوم: توضیحات، پیکربندی و استفاده، روشهای کاربرد

احتمال ادامه روند را می توان با ارزیابی شدت معاملات پیش بینی کرد. قدرت حرکت بازار اغلب به عنوان حرکت نامیده می شود و تعدادی شاخص برای اندازه گیری آن ایجاد شده است. نشانگر Momentum به شناسایی زمانی که بازیکنان بیش از حد خرید کرده یا فروخته اند کمک می کند

نشانگر حجم: توضیحات، طبقه بندی، تنظیم و استفاده

اندیکاتورهای فنی ابزارهای ضروری در معاملات هستند. نقش ویژه ای توسط ابزارهایی که حجم ها را نشان می دهند، به عنوان مثال، نشانگر حجم ایفا می کند. ما در مورد ویژگی ها، ویژگی ها، انواع آن و همچنین نحوه استفاده از آن در معاملات و برای تجزیه و تحلیل بازار مالی صحبت خواهیم کرد

نحوه نصب نشانگر در MT4 - دستورالعمل های گام به گام

اگر تازه شروع به معامله در فارکس کرده اید، چیزهای زیادی برای یادگیری دارید. یکی از مهم ترین مهارت ها، امکان نصب اندیکاتورهای سفارشی بر روی پلتفرم معاملاتی متاتریدر است. این برنامه با مجموعه ای استاندارد از گزینه ها ارائه می شود، اما اغلب لازم است تنظیمات خود را اضافه کنید

نشانگر پاکت: توضیحات، تنظیمات مورد نیاز، برنامه کاربردی، استراتژی استفاده

نشانگر Envelopes ابزاری است که برای تعیین حدود بالا و پایین محدوده معاملاتی استفاده می شود. نمودار فعالیت قیمت دو خط را نشان می دهد که یکی از آنها در فاصله تعیین شده توسط معامله گر، میانگین متحرک بالا و دیگری در زیر آن تکرار می شود. همراه با محدوده معاملات، این ابزار تحلیل تکنیکال معمولاً برای شناسایی شرایط بازار بیش از حد خرید و فروش بیش از حد استفاده می شود

کانال Keltner: توضیحات نشانگر، نحوه استفاده

کانال Keltner در بین معامله گران باتجربه تقاضای زیادی دارد. از نظر ظاهری، این اندیکاتور بسیار شبیه به سایر ابزارهای تحلیل است. شاخص چه ویژگی هایی دارد؟ چگونه می توان از آن به درستی در معاملات استفاده کرد و هنگام تنظیم آن چه نکاتی را باید بدانید؟