2024 نویسنده: Howard Calhoun | [email protected]. آخرین اصلاح شده: 2024-01-17 18:49

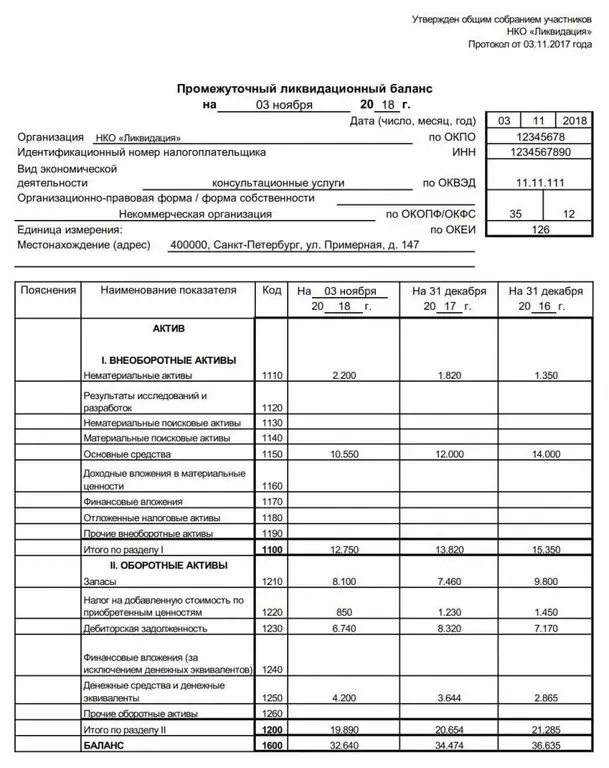

ترازنامه تلفیقی نوعی از صورت های مالی است که تقریباً توسط هر شرکتی پر می شود. با کمک این سند، خلاصه کردن اطلاعات در مورد اموال سازمان، ردیابی تغییرات در پویایی ممکن می شود. بر اساس اطلاعات دریافتی، تصمیمات جاری و استراتژیک در مسیر مدیریت شرکت اتخاذ می شود. ترازنامه چیست و همچنین اصول اولیه تهیه آن بیشتر مورد بحث قرار خواهد گرفت.

تخصیص موجودی

ترازنامه تلفیقی نوعی از صورت های مالی است که یک سازمان به IFTS ارائه می کند. اطلاعات جمع آوری شده در آن به شما امکان تجزیه و تحلیل فعالیت های فعلی شرکت و همچنین پیش بینی را می دهد. ترازنامه برای یک دوره معین (اغلب یک سال) تنظیم می شود. این به شما امکان می دهد تغییرات در وضعیت دارایی سازمان را در طول مدت پیگیری کنیدزمان.

تراز تلفیقی به شرح زیر است:

- وضعیت ملکی شرکت.

- بازتاب نتیجه فعالیت.

- وضعیت مالی سازمان.

- ساختار دارایی.

- بازتاب تغییرات در ارزش سازمان.

ارزش درک ترازنامه به عنوان گزارشی است که فعالیت های سازمان را به عنوان یک کل مشخص می کند. بنابراین، این شکل اصلی و همچنین جهانی است. انواع دیگر صورت های مالی تکمیل کننده آن هستند. به همین دلیل، ترازنامه فرم شماره 1 نامیده می شود. این یک نوع محور است که داده های مربوط به نتایج شرکت در اطراف آن گروه بندی می شود.

تراز تلفیقی در تاریخ معینی تشکیل می شود. با مقایسه داده ها در طول زمان، می توانید پویایی وضعیت دارایی سازمان را ردیابی کنید. استفاده کنندگان از اطلاعات خلاصه شده در ترازنامه عبارتند از:

- IFTS;

- صاحبان سازمان؛

- مدیران سطوح مختلف؛

- کارمندان خدمات مالی و اقتصادی؛

- نمایندگان آمار ایالتی؛

- وام دهندگان یا سرمایه گذاران؛

- حامیان؛

- طرف مقابل، شرکای سازمان؛

- نمایندگان اداره فعالیت های شرکت.

بر اساس موجودی فعلی، تراز پیش بینی ایجاد می شود. در این مورد، از یک فرم استاندارد و قانونی استفاده می شود. توسط کاربران داخلی و خارجی مشاهده می شود. اما برای یک شرکت، ممکن است نیاز به تولید گزارش هایی باشد که به شکل استاندارد نیستند. در این موردداده ها به شکل قابل تبدیل ارائه می شوند. این به شما امکان می دهد تا نتایج فعالیت های فعلی را با جزئیات ببینید. بر اساس اطلاعات دریافتی، مدیران می توانند تصمیمات مناسب و اقدامات خاصی را برای بهبود عملکرد سازمان اتخاذ کنند. دانستن روش تشکیل ترازنامه تلفیقی بسیار مهم است.

انواع فرم های تعادل

ترازنامه تلفیقی طبق فرم استاندارد و پذیرفته شده ایجاد می شود. حسابداری و گزارش دهی به شما این امکان را می دهد که اطلاعات لازم را برای کاربران داخلی و خارجی به دست آورید. داده های رسمی به IFTS ارائه می شود. برای انجام این کار، اطلاعات خلاصه شده و در فرم تجویز شده ارائه می شود.

برای استفاده داخلی، یک سازمان می تواند یک نوع گزارش تغییر یافته ایجاد کند. اما این بدان معنا نیست که اطلاعات به این شکل در اختیار دستگاه های حاکمیتی قرار می گیرد. ترازنامه اصلاح شده فقط برای استفاده داخلی است. بسته به هدف گزارش متفاوت است و ممکن است به شرح زیر باشد:

- دادهها یا در تاریخ خاصی گرفته میشوند، که به شما امکان میدهد ترازنامه تشکیل دهید، یا در مورد گردش مالی برای یک دوره معین (تراز گردش مالی).

- داده های اولیه می تواند موجودی یا حسابداری باشد. انتخاب روش تجمیع به هدف گزارش بستگی دارد.

- داده ها را می توان در قالب مقالات نظارتی رمزگشایی کرد. اینها شامل استهلاک، نشانه گذاری و ذخایر است. گزارش را می توان بدون این مقالات تهیه کرد.

- می توانید فقط برای یک نوع فعالیت ترازنامه ایجاد کنیدسازمان ها.

- فرم می تواند کامل یا مخفف باشد.

- تراز برابری است که می توان بین دارایی و میزان سرمایه و بدهی ها ایجاد کرد. در برخی موارد فقط سرمایه وام گرفته شده در نظر گرفته می شود. منابع شخصی در تهیه گزارش در نظر گرفته نمی شود. فرم استاندارد هم سرمایه و هم بدهی های شرکت را در نظر می گیرد.

- گزارش را می توان برای یک شرکت یا چندین سازمان گردآوری کرد. نحوه تنظیم ترازنامه تلفیقی برای گروهی از شرکت ها، روش خاصی وجود دارد. در این صورت، مقیاس تعمیم بزرگتر خواهد بود.

- تعادل را می توان برای یک رویداد خاص ایجاد کرد. این می تواند یک گزارش انحلال یا افتتاحیه، و همچنین یک ترازنامه جدایی یا یکسان سازی باشد.

- علاوه بر این، یک بازتاب دارایی از وضعیت شرکت می تواند برای ارزیابی اولیه، توسعه یک پیش بینی جمع آوری شود. موجودی ممکن است موقت یا نهایی باشد.

ترازنامه تلفیقی یک گزارش خلاصه برای چندین بخش از یک شرکت یا گروهی از سازمانها است. روشهای پر کردن این فرم بدون توجه به رویکرد انعکاس اطلاعات خلاصه ذخیره میشوند.

اختصارات و اصطلاحات

هنگام تنظیم ترازنامه تلفیقی گروهی از شرکت ها، حسابداران توصیه های ارائه شده در دستور وزارت دارایی فدراسیون روسیه به تاریخ 02.07.10 شماره 66n را در نظر می گیرند. در اینجا فرم کامل با مقالات منتخب تایید شده است. توصیه می شود در صورتی که شرکت داده های مربوطه را داشته باشد، تخصیص داده شوند. برای بخش هایی که اطلاعات مربوط به آن ها وجود ندارد، مقالات برجسته نمی شوند. اگر یکلازم است، ترازنامه منعکس کننده داده های اضافی است که قابلیت اطمینان گزارش را افزایش می دهد.

در حسابداری اغلب از اصطلاحات و اختصارات خاصی استفاده می شود. شما باید آنها را بشناسید تا بفهمید چه اطلاعاتی در حال بحث است. متداولترین اختصارهایی که هنگام تنظیم ترازنامه تلفیقی یک بانک یا شرکت استفاده میشود عبارتند از:

| مخفف | رونوشت |

| TZR | هزینه حمل و نقل و تدارکات |

| NMA | داراییهای نامشهود |

| OS | داراییهای ثابت |

| R&D | کار تحقیق و توسعه |

| RBP | هزینه های معوق |

| DBP | درآمد معوق |

| WIP | کار در حال انجام |

| TMC | موجودی |

| FSS | صندوق تامین اجتماعی |

یکی از مهمترین شرایط ترازنامه تلفیقی که هر حسابدار باید بداند بهره اقلیت است. گزارش دهی را می توان برای چندین شرکت ایجاد کرد.

در ترازنامه تلفیقی، بهره اقلیت نشان دهنده استبخشی از دارایی یک شرکت فرعی در کل سرمایه سازمان. متعلق به سهامداران اقلیت است. گروه این مالکان نمی توانند بر مدیریت فعالیت های شرکت تأثیر بگذارند، زیرا در اقلیت هستند.

شایان ذکر است که سود اقلیت به سرمایه سهامدارانی اطلاق می شود که منابع خود را در شرکتی فرعی سرمایه گذاری کرده اند که مستقیماً به سازمان اصلی مرتبط نیست. چنین وجوهی در ترازنامه تلفیقی به عنوان حقوق صاحبان سهام یا بدهی با مدت نامحدود نشان داده می شود.

اصول گزارشدهی کلی

ترازنامه تلفیقی گروهی از بنگاه ها یا واحدهای تولیدی منفرد ابتدا به صورت استاندارد تهیه می شود. ممکن است برای هر مقاله یادداشت هایی داشته باشد. شرکت به تنهایی تصمیم می گیرد که آیا این ستون در گزارش مورد نیاز است یا خیر. اغلب، زمانی استفاده می شود که انحرافاتی از فرم استاندارد تایید شده توسط وزارت دارایی وجود داشته باشد.

در برخی موارد، تراز به شکل ساده شده تنظیم می شود. توسط برخی از اشخاص حقوقی که شرایط خاصی را برآورده می کنند استفاده می شود. در این صورت اطلاعات به شکل مناسب ارائه می شود. موجودی به بخشهایی تقسیم میشود و هیچ ستون یادداشتی وجود ندارد. در همان زمان، به شکل ساده، برخی از مقالات برای تجمیع شاخص ها ترکیب می شوند.

قوانین خاصی برای تکمیل ترازنامه وجود دارد. آنها در PBU 4/99 ارائه شده اند. این قوانین توسط وزارت دارایی فدراسیون روسیه در 6 ژوئیه 1999 شماره 43n تصویب شد. موارد اصلی در تهیه ترازنامه تلفیقی عبارتند از:

- داده های حسابداری به عنوان منبعی از اطلاعات برای گزارش دهی عمل می کند.

- اطلاعاتی که بر اساس آن ترازنامه تشکیل می شود باید بر اساس RAS موجود و همچنین مطابق با سیاست حسابداری شرکت تشکیل شود.

- داده ها باید کامل و صحیح باشند.

- ترازنامه تلفیقی گروهی از شرکت ها و شعب به شکل کلی برای کل سازمان تنظیم شده است.

- اطلاعات ارائه شده در گزارش باید با دوره های قبلی قابل مقایسه باشد.

- مقالات بر اساس اصل مادیت متمایز می شوند.

- دوره گزارش برابر با سال تقویم است.

- دارایی ها و بدهی ها به کوتاه مدت (تا 12 ماه) و بلندمدت (بیش از 12 ماه وجود دارد) تقسیم می شوند.

- تغییر بین اقلام بدهی و دارایی انجام نمی شود، مگر اینکه توسط PBU ارائه شده باشد.

- دارایی در تاریخ ترازنامه به ارزش خالص ارزش گذاری می شود. در همان زمان، مقالات نظارتی کسر می شود.

- در گزارش سالانه، دادهها باید با موجودی تأیید شوند.

قوانین عمومی پر کردن

ترازنامه تلفیقی بر اساس دادههای موجود در حسابهای حسابداری از تاریخ تدوین آن پر میشود. تعیین هدف دقیق چنین کاری مهم است. بر این اساس ترازنامه تلفیقی تنظیم می شود.

از آنجایی که حسابهای شرکتها به صورت ماهانه بسته میشوند، گزارشگیری با احتساب تمام ماههای سال جاری تهیه میشود. اغلب، داده ها به هزار روبل داده می شود. اگر شرکت بزرگ باشد، ترازنامه را می توان در آن تنظیم کردمیلیون روبل.

این ساختار تقسیم گزارش به اطلاعات مربوط به اموال و سرمایه را که از طریق آنها تأمین مالی شده است، فراهم می کند. دارایی دارای دو بخش اصلی است. اینها دارایی های غیرجاری (بلند مدت) و جاری (کوتاه مدت) هستند.

بدهی به سه بخش اصلی تقسیم می شود. اینها بدهی های بلند مدت و کوتاه مدت و همچنین حقوق صاحبان سهام سازمان هستند.

توصیه هایی برای پر کردن

هنگام پر کردن فرم، باید با رونوشت های خاصی راهنمایی شوید:

- دادههای بهای تمام شده داراییهای نامشهود و داراییهای ثابت منهای استهلاک نشان داده شده است.

- اطلاعات مربوط به دارایی های اکتشافی مشهود و نامشهود، تحقیق و توسعه تنها در صورت موجود بودن پر می شود. اگر چنین هستند، مقدار آنها منهای کسر استهلاک منعکس می شود.

- اگر شرکتی سرمایه گذاری های مالی داشته باشد که می تواند با وام های صادر شده، سپرده ها، مشارکت در توسعه سایر سازمان ها نشان داده شود، اوراق بهادار با سررسید آنها در ترازنامه منعکس می شود. آنها باید به ترتیب در بخش های بلند مدت و کوتاه مدت دارایی ارائه شوند. ضمناً ذخایر ایجاد شده در صورت استهلاک سرمایه گذاری های مالی باید از مبلغ کسر شود.

- دادههای پرداختهای مالیات معوق ارائهشده در ردیفهای داراییهای غیرجاری و بدهیهای بلندمدت تنها با توجه به درخواست PBU 18/02 پر میشود.

- اطلاعات موجودی، از جمله موجودی مواد با موجودی، کالاها، کارهای در حال انجام، محصولات نهایی، RBP با مقدار ذخایر ایجاد شده برای استهلاک کالاها و مواد کاهش می یابد.شما همچنین باید ارزش حاشیه تجاری را کم کنید، اگر در قیمت لحاظ شده باشد.

- حساب های پرداختنی و حساب های دریافتنی با جزئیات منعکس شده اند. مقدار وجوهی که پیمانکاران، تامین کنندگان، کارکنان، وجوه و غیره به بنگاه بدهی دارند باید خالص ذخایر بدهی های مشکوک الوصول منعکس شود. سرمایه گذاری های مالی نیز به طور جداگانه در نظر گرفته می شود.

- منعکس کنید که مقدار مالیات بر ارزش افزوده در پیش پرداخت ها می تواند متفاوت باشد. این بستگی به سیاست حسابداری اتخاذ شده در شرکت دارد.

- وجه نقد در کل مبلغ (ارز، نقدی، غیر نقدی) منعکس می شود. سپرده ها از آن کسر می شود که در خطوط سرمایه گذاری مالی منعکس می شود.

- در صورت وجود سرمایه اضافی در حساب به دو خط تقسیم می شود. بر اساس این اصل تقسیم می شود که آیا مربوط به تجدید ارزیابی اموال است.

- سود انباشته (یا زیان پوشش نشده) در ترازنامه تلفیقی مجموع تعداد کل سالهای پس از اصلاح یا اولین ترازنامه است. اگر گزارش موقت است، باید نتیجه سال های گذشته و مبلغ دریافتی دوره جاری را اضافه کنید. در این مورد، این خط ممکن است منعکس کننده یک نتیجه منفی باشد.

- در ترازنامه تلفیقی، اطلاعات مربوط به وجوه استقراضی بر حسب دوره باقی مانده تا سررسید منعکس می شود. بر این اساس، بدهی ها در بخش های مختلف بدهی ها منعکس می شوند. بهره انباشته به عنوان بخشی از بدهی کوتاه مدت نشان داده می شود.

- بر اساس همین اصل، بدهی های برآورد شده برای اندوخته هزینه های آتی.

- اطلاعات بودجه اختصاص داده شده را در DBP وارد کنید.

- در همه بخش هاخطی برای انعکاس سایر دارایی ها یا بدهی ها وجود دارد. داده هایی که در مقالات دیگر منعکس نشده اند در اینجا نشان داده شده است.

فرم ساده شده

هنگام تنظیم ترازنامه تلفیقی، ممکن است از یک فرم ساده شده استفاده شود. با این حال، برخی از مقالات ادغام شده اند. اسامی جدید برای آنها ارائه شده است:

- مقاله "دارایی های غیرجاری مشهود" میزان دارایی های ثابت، سرمایه گذاری های سرمایه ای در حال انجام را نشان می دهد. در یک گزارش استاندارد، به «داراییهای اکتشافی مشهود»، «داراییهای اکتشافی نامشهود»، «سرمایهگذاریهای سودآور در داراییهای مشهود»، «داراییهای ثابت» تقسیم میشود.

- در مقاله "دارایی های نامشهود، مالی و سایر دارایی های غیرجاری" مقدار تحقیق و توسعه، دارایی های نامشهود و سرمایه گذاری های جاری در آنها، سرمایه گذاری های مالی بلندمدت، پرداخت های مالیات معوق را ترکیب می کند.

- مقدار سرمایهگذاریهای مالی کوتاهمدت و مالیات بر ارزش افزوده بر روی اشیاء قیمتی خریداریشده، مطالبات در اقلام «مالی و سایر داراییهای جاری» منعکس میشود.

- میزان مجاز، ذخیره، سرمایه اضافی، سهام بازخرید شده سازمان شما، تجدید ارزیابی و سود انباشته در مقاله "سرمایه و ذخایر" منعکس شده است.

- در «سایر بدهیهای بلندمدت، دادههای مالیات معوق و بدهیهای برآوردی بلندمدت نشان داده شده است.

- اطلاعات مربوط به DBP، شرایط ارزیابی کوتاه مدت در "سایر بدهی های کوتاه مدت" نشان داده شده است.

راهنمای پر کردن دارایی

برای تشکیل ترازنامه تلفیقی، مانده حسابهای حسابداری در تاریخ گزارش مورد نیاز است. برایاین به اطلاعات زیر نیاز دارد:

- برای پر کردن آیتم "دارایی های نامشهود" باید مانده های حساب 04 را جمع کنید که مبلغ حساب 05 از آن کم می شود. خط "نتایج تحقیق و توسعه" در نظر گرفته نمی شود.

- برای مقاله "نتایج تحقیق و توسعه"، باید داده های منعکس شده در حساب 04 را بگیرید.

- اطلاعات مربوط به دارایی های اکتشافی مشهود و نامشهود در حساب 08 منعکس می شود. از این مقدار استهلاک باید کسر شود که به ترتیب در حساب 05 و 02 لحاظ می شود.

- برای پر کردن سطر "دارایی های ثابت"، باید وجوه حساب 02 را از مبلغ حساب 01 کم کنید. همچنین باید هزینه سرمایه گذاری در حساب های 07، 08 را نیز به نتیجه اضافه کنید..

- خط "سرمایه گذاری های سودآور در دارایی های مادی" بر اساس داده های حساب های 03، 02 پر شده است.

- برای آیتم "سرمایه گذاری های مالی"، اطلاعات دارایی های غیرجاری با سررسید بیش از 12 ماه انتخاب شده است. برای این، داده ها از حساب های 55 (برای سپرده ها)، 58، 73 (وام به کارکنان) گرفته شده است. این مقدار باید با ذخایر سرمایه گذاری های بلندمدت کاهش یابد که در حساب 59 منعکس شده است.

- برای پر کردن خط "دارایی های مالیات معوق" باید داده های موجودی حساب 10، 11، 15، 16، 20، 21، 28، 29، 41، 43-46، 97 را بگیرید.

- «مالیات بر ارزش افزوده بر اشیاء با ارزش به دست آمده» از حساب 19 پر شده است.

- برای پر کردن آیتم "حساب های دریافتنی"، باید مجموع مانده حساب های 60، 62، 66-71، 73، 75، 76 را بگیرید.

- «سرمایه گذاری های مالی (خالی از معادل نقدی)» پر شده استپس از نمونه برداری در دارایی های جاری مبالغ موجود در حساب 55، 58، 73.

- مبلغ اقلام "نقد و معادل" در حسابهای 50-52، 55 و 57 منعکس شده است.

دستورالعمل برای پر کردن بدهی

برای پر کردن بدهی مانده تلفیقی، موارد زیر را انجام دهید:

- "سرمایه مجاز" در حساب 80 منعکس شده است.

- مورد "سهام بازخرید شده از سهامداران" از حساب 81 تشکیل شده است.

- "تجدید ارزیابی دارایی های غیرجاری" پس از تعیین مانده حساب 83 پر می شود. این مانده ها مربوط به دارایی های نامشهود و دارایی های ثابت است.

- برای پر کردن مورد "سرمایه اضافی" باید مانده حساب 83 را نیز در نظر بگیرید (به جز مانده دارایی های نامشهود، دارایی های ثابت).

- مورد "سرمایه ذخیره" از حساب 82 پر شده است.

- برای پر کردن "سود انباشته"، باید مانده حساب 84 را تعیین کنید. در صورت تشکیل گزارش میان دوره ای، مجموع مانده حساب های 84 و 99 را بگیرید.

- برای پر کردن خط "وجوه قرض شده" از موجودی حساب 67، باید داده های بدهی بلندمدت (بیش از 12 ماه) را انتخاب کنید. در عین حال، سود پرداختی شرکت در بدهی های کوتاه مدت منعکس می شود.

- «بدهی های مالیاتی معوق» طبق حساب 77 پر می شود.

- مقاله "بدهی های تخمینی" مطابق با مانده حساب 96 نشان داده شده است.

- برای پر کردن ردیف "وجوه قرض گرفته شده" در ترازنامه تلفیقی، باید اطلاعات موجودی حساب 66، 67 را دریافت کنید.

- در "حسابهای پرداختنی" مجموع مانده حسابهای 60، 62، 68-71، 73، 75، 76.

- DBP در حساب های 86 و 98 نشان داده شده است.

- "تخمین زده شده استبدهی ها "از مانده حساب 96 تشکیل می شود که داده های ذخیره کوتاه مدت از آن انتخاب می شود.

پر کردن موجودی کاهش یافته

برای پر کردن مقالات موجودی ساده شده، باید قوانین خاصی را دنبال کنید. برای هر مقاله، آنها همچنین داده هایی را از حساب های حسابداری می گیرند.

برای نشان دادن مبلغ صحیح در مقاله "دارایی های غیرجاری مشهود" باید داده های حساب های 01، 03 را تعیین کنید. مبلغ حساب 02 را از آنها کم کنید. سپس مبلغ حساب های 07 را اضافه کنید. ، 08 به نتیجه به دست آمده. آنها به دارایی های غیرجاری اشاره می کنند.

ماده «دارایی نامشهود، مالی و سایر داراییهای غیرجاری» شامل مبالغ حسابهای ۰۴، ۰۵ است که دادههای حسابهای ۵۵، ۵۸، ۷۳ به آن اضافه میشود. همچنین میزان اندوختههای حساب ۵۹، 09، 08 از نتیجه کم می شود.

مقاله "مالی و سایر دارایی های جاری" داده های حساب های 19، 55، 58، 60، 62، 66-71، 73، 75، 76 را خلاصه می کند.

برای نشان دادن صحیح اطلاعات در مقاله "سرمایه و ذخایر"، باید میزان موجودی حساب های 80-84 را محاسبه کنید.

قلم "سایر بدهی های بلندمدت" مانده حساب های 77، 96 را نشان می دهد. خط "سایر بدهی های کوتاه مدت" موجودی حساب های 86، 96، 98 را خلاصه می کند.

بقیه مقالات مطابق با قوانین فرم استاندارد پر می شوند.

هنگام انجام این نوع کارها، نه تنها افراد مبتدی، بلکه حسابداران باتجربه نیز با مشکلاتی مواجه می شوند، به خصوص زمانی که شرایط سختی پیش می آید. برنامه های خاصی وجود دارند که فرم 1 را به صورت خودکار پر می کنندحالت چنین نتیجه ای نیاز به تأیید توسط یک حسابدار با تجربه دارد. این به دلیل ویژگی های تنظیمات است. این برنامه باید مطابق با ویژگی های سیاست مالی سازمان اعمال شود. باید از قبل به درستی پیکربندی شود.

توصیه شده:

فروش خالص در ترازنامه: رشته. حجم فروش در ترازنامه: چگونه محاسبه کنیم؟

سالانه، شرکت ها صورت های مالی را تهیه می کنند. با توجه به داده های ترازنامه و صورت سود و زیان، می توانید اثربخشی سازمان را تعیین کنید و همچنین شاخص های اصلی برنامه ریزی شده را محاسبه کنید. مشروط بر اینکه بخش مدیریت و دارایی معنای عباراتی مانند سود، درآمد و فروش در ترازنامه را درک کند

مفاهیم کلی ترازنامه: دارایی ها، بدهی ها، ارز ترازنامه

ترازنامه حاوی اطلاعات مهمی برای ارزیابی نتایج مالی شرکت است. هر بخش از دارایی، بدهی و همچنین ارز ترازنامه برای محاسبه بسیاری از شاخص های مالی ضروری است

فرمول خالص دارایی ها در ترازنامه. نحوه محاسبه خالص دارایی ها در ترازنامه: فرمول. محاسبه خالص دارایی های LLC: فرمول

دارایی های خالص یکی از شاخص های کلیدی کارایی مالی و اقتصادی یک شرکت تجاری است. این محاسبه چگونه انجام می شود؟

ترازنامه انحلال است تعریف مفهوم، تصویب، فرم و نمونه تکمیل ترازنامه تصفیه

ترازنامه انحلال یک قانون مالی مهم است که در هنگام بسته شدن یک سازمان تنظیم می شود. می تواند میانی یا نهایی باشد. این مقاله می گوید که هدف از این اسناد چیست، چه اطلاعاتی در آنها وارد می شود، و همچنین نحوه و زمان تایید آنها و ارائه آنها به خدمات مالیاتی فدرال

گروه تلفیقی از مودیان مالیاتی است مفهوم و اهداف ایجاد یک گروه تلفیقی

در مقاله زیر با پدیده ای به عنوان یک گروه تلفیقی از مالیات دهندگان آشنا می شویم، مفهوم و اهداف ایجاد چنین انجمنی را در نظر می گیریم و همچنین متوجه می شویم که چقدر برای کارآفرینان مفید است