2024 نویسنده: Howard Calhoun | [email protected]. آخرین اصلاح شده: 2023-12-17 10:25

سفته نوعی اوراق بهادار است که برای تعیین روابط مالی بین واحدهای تجاری طراحی شده است. این اسکناس در دوران باستان وارد گردش شد. به عنوان یک ابزار تسویه حساب جهانی، هنوز به طور فعال در گردش منابع مالی استفاده می شود.

سفته: اسانس کاغذ، پر کردن نمونه، تاریخ سررسید

رویه گردش لوایح رسماً در قالب قانونگذاری در سال 1930 بر اساس کنوانسیون ژنو تعیین شد. اتحاد جماهیر شوروی این روش را در سال 1936 اتخاذ کرد. یک سال بعد، مقررات خود در مورد روش استفاده از صورتحساب ظاهر شد. در همان رویداد رسمی، انواع برات تعریف شد: سفته و برات.

بر اساس ماهیت اولیه همه توصیفات، سفته نوعی خاص از اوراق بهادار است که دارنده سفته است. بر اساس انواع در نظر گرفته شده، برات عملکرد کمی متفاوت دارد. برای انتقال تعهدات بدهی به شخص ثالث در نظر گرفته شده است. سفته نیز به نوبه خود فرض می کند که آنمالک فقط به کسی که دارنده قبوض اوست حق دارد بدهی را بازپرداخت کند.

برای هر دو نوع سند شرایط خاصی وجود دارد که یکی از آنها امکان فروش اسناد فقط به صورت کاغذی است. الزامات آنها نیز در سطح رسمی ثابت شده است. به این ترتیب فهرست جزئیات اجباری برات به موجب فرمان شماره 104/1341 در سال 1937 ایجاد شد و همچنان مطرح است.

مطالب

محتوای دو نوع اسکناس کمی با یکدیگر متفاوت است. الگوی پر کردن سفته باید از ساختار زیر پیروی کند:

- نام امنیت. تعریف به زبانی نوشته شده است که کل سند با آن تنظیم شده است.

- فرمول بندی درباره چه کسی و چقدر باید پرداخت کرد. علاوه بر این، شرایط برای ظهور تعهدات بدهی نشان داده نشده است.

- تاریخ پرداخت.

- جایی که پرداخت باید پرداخت شود.

- حرف اول مالک.

- تاریخ و محل سند.

- امضای دارنده صورتحساب.

محتوای نوع صرافی

نوع انتقال از ساختار زیر پیروی می کند:

- عنوان سند. نوع مشخص نشده است.

- جمله خودسرانه درباره هدف سند: به چه کسی و چقدر باید برای آن بپردازید.

- حرف اول پرداخت کننده.

- تعین تاریخ سررسید.

- جایی که پرداخت باید انجام شود.

- وجوه باید به چه کسی اختصاص داده شود.

- تاریخ و مکانتهیه پیش نویس سند.

- امضای دارنده.

این تفاوت بین برات و سفته است. اینکه این سند چگونه به نظر می رسد در زیر مورد بحث قرار خواهد گرفت. با توجه به اهمیت مالی و قانونی این نوع اوراق بهادار، روند گردش آنها در سطح قانونگذاری فدرال تنظیم می شود. علاوه بر این، هر مورد از نظر قوانین در نظر گرفته می شود.

مجموع و ویژگی های آن

چه مبالغی را می توان از طریق برات انتقال داد؟ آیا محدودیت یا توصیه ای وجود دارد؟ سفته یا هر نوع دیگری باید مبلغ را به صورت ارقام و لفظی درج کند. اگر این دو شاخص متفاوت باشند، مقدار ذکر شده در کلمات صحیح در نظر گرفته می شود. اگر مجاز به نشان دادن چندین مقدار مختلف بدهی باشد، آنگاه مقداری که کمتر از بقیه باشد صحیح تلقی می شود.

سررسید سفته با اخطار معتبر است: باید مشخص شود یا مشخص نشده باشد. اگر مشخص نشده باشد، مشروط به بازخرید فوری است. با این حال، بازپرداخت جزئی مجاز نیست: کل مبلغ مشخص شده باید در یک زمان پرداخت شود.

اصل تشکیل بدهی به انتخاب و توافق طرفین است. آنها ممکن است با پرداخت سود یا سایر حق بیمه های وام موافقت کنند. در صورت وجود چنین شرایطی می توان آنها را به صورت سفته نوشت و یا به عنوان درخواست جداگانه ذکر کرد. حق دریافت سود در صورتی معتبر است که خود سند حاکی از مهلت پرداخت و یا تعیین مهلت ارائه باشد. در صورت عدم رعایت این شرایط، در نظر گرفته می شود که نرخ سود بدهی در صورتحساب درج نشده است. اگر مقدار باشدپس طبق قوانین کلی، دارنده باید این مبلغ را بدون ذکر شرایط دیگر بپردازد.

شرایط پرداخت

قانون برای هر مرحله از گردش قبوض حق انتخاب را فراهم می کند. پرداخت سفته یا هر نوع اوراق دیگری از این مجموعه مستثنی نیست. چهار نوع شرایط پرداخت برای دارنده وجود دارد:

- "در یک روز خاص" - قابل بازپرداخت در تاریخ مشخص شده.

- "تاریخ مشخص از لحظه تنظیم" - شمارش معکوس برای بازپرداخت باید از تاریخ تنظیم شروع شود که در خود سند مشخص شده است.

- "دوره مشخص از لحظه ارائه" - زمان باید از تاریخ دریافت در دست شمارش شود. تاریخ ارائه در خود سند مشخص شده است.

- "پس از ارائه." با وجود نام طبقه بندی شده، قانون رزرو را مجاز می کند: طبق قانون، باید ظرف 1 سال از تاریخ صدور ارائه شود.

اگر سند تاریخ سررسید را مشخص نکرده است، باید روی تاریخ صدور تمرکز کنید. در اساسنامه سفته و برات آمده است که این گونه اسناد باید ظرف یک سال از تاریخ صدور بازخرید شوند. اگر تاریخ صدور و سررسید ذکر نشده باشد، سند قدرت مالی و قانونی خود را از دست می دهد.

از کجا و چگونه پرداخت کنیم؟ مدت سفته و سایر پارامترهای پرداخت در خود سند مشخص شده است. اگر نه، به طور پیش فرض، محل پرداخت، محل پرداخت کننده است. در صورت وجود چندمکان های مختلف برای پرداخت یا هیچ کدام مشخص شده است، پس این واقعیت نیز مبنایی برای از بین رفتن قدرت مالی و قانونی سند است.

قبض اول چیست؟

تعهد پرداخت حق نیاز به ضمانت دارد. در گردش اسکناس به این جنبه اول گفته می شود. اوالیست ممکن است یک موسسه مالی باشد که توسط یک بانک یا شخص دیگری که پرداخت را تضمین می کند نمایندگی می شود. در عین حال لازم نیست که اوالیست مستقیماً با تعهدات سند مرتبط باشد. توافق بر روی سفته یا انواع دیگر ممکن است این جنبه را به عنوان ضمانت برات تنظیم کند

ضمیمه قرارداد صرافی که باید ترتیب اوالیست در آن شرح داده شود آلونگه نامیده می شود. موقعیت آوالیست نیز مجاز است با یک کتیبه مستقیم در قالب صورتحساب نشان داده شود. اگر آلونژی صادر شده باشد، اطلاعات زیر باید در آن ذکر شود:

- برای کسانی که ضمانت پرداخت صادر شده است.

- مکان و تاریخ تشکیل سند.

- امضای شرکت کنندگان: این افراد معمولاً اولین افراد مؤسسه مالی و مهر آنها هستند.

با امضای این سند، مسئولیت پرداخت ها به طور مساوی بین سود گیرنده و شخصی که ضمانت نامه برای او صادر شده تقسیم می شود. ماده سفته در قانون برات بیان می کند که اگر وجه پرداختی به تنهایی توسط منتفع بازپرداخت شود، حقوق برات و تمام عواقب آن بدون قید و شرط به او منتقل می شود.

فایده عملی اعتبارسنجی این است که این روش قابلیت اطمینان چنین اسنادی را افزایش می دهد. می توان آن را در مواردی اعمال کرد کهطلبکار در مورد صداقت مدیون شک دارد. در چنین مواردی، طلبکار حق دارد در شخص سازمانهایی که خود به آنها اعتماد دارد، ضمانت های اضافی را مطالبه کند. اعتبار سنجی برای برات سفته و قابل نقل و انتقال قابل اعمال است. ممکن است به کل مبلغ پرداختی یا بخشی از آن مربوط باشد.

ظاهر سند

این واقعیت که یک صورتحساب، به عبارت ساده، یک تعهد منتقل شده است، قبلاً حل شده است. در همین آییننامه که لایحه بهعنوان ابزار مالی رسمی شناخته شد، برای سایر پارامترها الزامات روشنی در نظر گرفته شده است. بنابراین تفاوت اصلی آن با سایر اوراق بهادار در این است که برات است. اطلاعات انتقال دهنده و دریافت کننده نیز الزامی است. تفاوت در تنظیم دو نوع سند در این است که برات نشان دهنده شخصی است که مکلف به بازپرداخت بدهی است.

حتماً در نظر بگیرید: اگر شخص بازپرداخت کننده بدهی مشخص نشده باشد، سند وضعیت خود را از دست می دهد.

سفته در عملکرد خود حاوی چندین رزرو است. آنها به شرح زیر هستند:

- اگر آدرس بدهی در سند مشخص نشده باشد، به طور پیش فرض این مکان آدرس بدهکار است.

- اگر فراموش کرده اید محل تشکیل سند را ذکر کنید، تلقی می شود که در محل اقامت دارنده صورتحساب تنظیم شده است.

- اگر موعد مشخصی داده شده است، پس باید از آن اطاعت کنید. در غیر این صورت، پس از دریافت صورت حساب در دست گیرنده، بدهی باید بازپرداخت شود.

نمونه سفته از چه کاغذی باید استفاده کرد؟ قبل ازاز فرم های صادر شده توسط گوزنک اتحاد جماهیر شوروی استفاده شد. آنها حاوی واترمارک های ویژه و سایر اقدامات ضد جعل بودند. این فرم تا دهه 1990 مورد استفاده قرار گرفت. خالی ها به شدت کنترل می شدند و ظاهر آنها به راحتی قابل تشخیص بود. در حال حاضر قانون سفته اجازه استفاده از کاغذ ساده را می دهد.

بازدید

از زمان شناسایی رسمی اسکناس، انواع دیگری در گردش ظاهر شد. طبقه بندی با توجه به پارامترهای مختلف انجام می شود. آنها را با جزئیات در نظر بگیرید:

- کالا. این نوع برای تسویه حساب های متقابل در گردش کالا استفاده می شود. به عنوان ضامن پرداخت خرید و فروش کالا با دور زدن ضمانت نامه بانکی عمل می کند.

- سفارش. نام های دیگری دارد: اسمی یا خالی. این تفاوت در این است که فقط یک شخص خاص که در خود سند ذکر شده است حق دریافت وجه برای بدهی را دارد.

- پیش سفته ای است که به عنوان پیش پرداخت برای انجام کار استفاده می شود. دارنده آن را پس از دریافت وجه صادر می کند.

- اسناد خزانه داری بر اساس درخواست دولت توسط بانک مرکزی منتشر می شود. اعتبار چنین قبوض معمولاً از شش ماه تجاوز نمی کند.

- سفته های بانکی مجاز به دریافت وام توسط افرادی است که به بانک وام می دهند.

انواع غیرمعمول اسکناس

هر ابزار مالی را می توان برای اهداف غیر صادقانه استفاده کرد. لوایح نیز از این قاعده مستثنی نیستند. اما در این مورد یک پارادوکس وجود دارد. در قانون برات از این قبیل اسکناس به عنوان برنز یا دوستانه یاد شده است. آن ها هستندبا هم تفاوت دارند که گیرنده برات، شخصی موهوم است. این طرح ساده است: دو طرف، با توافق قبلی، سفته صادر می کنند و این اسناد را برای اهداف مختلف در اختیار مؤسسات مالی قرار می دهند.

هر دو نوع صورت حساب هیچ رابطه مالی واقعی ندارند. با وجود این، اثبات تقلبی بودن این روش در دادگاه بسیار دشوار خواهد بود، زیرا قانون لایحه چنین موردی را مجاز میداند. این نوع اسکناس در بسیاری از کشورها برای گردش ممنوع است.

یک گزینه کاربردی تر، سفته برای دوستان و اقوام است که اغلب در غرب استفاده می شود. این سند دارای اعتبار کامل قانونی است و می تواند برای انتقال تعهدات بدهی به شما عزیزان استفاده شود. تکمیل سفته در این مورد به صورت دلخواه انجام می شود و نیازی به ثبت اسناد رسمی ندارد.

کجا اعمال می شود؟

در کشورهای مستقل مشترک المنافع و به ویژه روسیه، بیشترین سهم از گردش صورتحساب به بانک ها و سایر مؤسسات مالی اختصاص دارد. بر اساس گزارش بانک مرکزی فدراسیون روسیه، در سال 2017 کل مبلغ برای صدور اسکناس حدود 450 میلیارد روبل است. با این حال، این نوع فعالیت، مانند تمام فعالیت های بخش بانکی، تحت توجه دقیق بانک مرکزی فدراسیون روسیه است. هنگامی که در سال 2014 بانک مرکزی به رژیم سخت گیرانه تری در زمینه بررسی فعالیت های بانک ها روی آورد، می توان دریافت که برخی از این موسسات در عمل از اسکناس های دوستانه و برنزی استفاده می کنند. این موسسات مجوز خود را از دست داده اند.

در صورتحساب هایی مانندابزارهای مالی اهداف اقتصادی خاص خود را دارند. می توان از آنها به نفع نمایندگان مشاغل کوچک و متوسط استفاده کرد. با توجه به اینکه بازخرید سفته به معنای پول واقعی است، می توان گفت که سند به عنوان ضامن همکاری طولانی مدت بین شرکت ها و افراد عمل می کند. برخلاف قراردادهای حقوقی معمولی یا IOU، سفته می تواند به عنوان یک ابزار مالی تمام عیار با حق انتقال به افراد دیگر استفاده شود.

تفاوت با سایر اوراق بهادار

اگر سفته به عبارت ساده نقل و انتقال تعهدات بدهی است، پس تفاوت آن بین قبض یا قراردادهای قانونی چیست؟ این تفاوت در تطبیق پذیری آن است. در واقع به عنوان بخشی از اجرای قبض، بدهکار تعهدات خود را بدون رجوع به سایر شرایط تشخیص می دهد. از این منظر، سند یک ابزار مناسب هم برای افراد و هم در عملکرد اشخاص حقوقی یا سازمان های دولتی است.

هدف اصلی یک قبض، توانایی انتقال آن به دیگران است که اصطلاحاً به آن ظهرنویسی می گویند. واقعیت انتقال با تعریف "تأیید" ثبت می شود و در پشت فرم مشخص می شود.

دارنده با انتقال سند به شخص دیگری باید برچسب "پرداخت با سفارش" را با اشاره به دارنده جدید بگذارد و امضای خود را بگذارد.

برای یک تعهد بدهی ممکن است چندین سفته وجود داشته باشد. در چنین حالتی، تعهد به بازپرداخت برای همه دارندگان اعمال می شود. در صورتی که یکی از مالکین تمکن مالی نداشته باشد می تواند بازپرداخت سفته را انتقال دهد.به دارنده دیگری اگر دارنده نمی خواهد چنین پیشنهاداتی را دریافت کند، در حین انتقال می تواند یادداشت کند "من گردش مالی وجود ندارد". در این صورت سایر دارندگان نمی توانند تعهدات خود را به او منتقل کنند.

چارچوب قانونی در روسیه

مقررات در قوانین روسیه مبتنی بر مفاهیم حقوق بین الملل است. در عین حال، فدراسیون روسیه جانشین قانونی اتحاد جماهیر شوروی است. این را برخی از مقررات قانونی و مقررات مربوط به زمان قدرت بزرگ نشان می دهد.

، تصویب شده در سال 1997.

علاوه بر این قوانین، سایر مقررات هنجاری در تنظیم روابط قبض نیز اعمال می شود. آنها تمام قوانینی هستند که با اصول اسناد اصلی فهرست شده مغایرتی ندارند. به ویژه، اینها قوانین آیین دادرسی مدنی و مدنی، قوانین فدرال، احکام و تصمیمات رئیس جمهور و دولت فدراسیون روسیه، مقررات بانک مرکزی و وزارت دارایی در مورد روند گردش اوراق بهادار در فدراسیون روسیه است..

موضوعات بحث برانگیز در این صنعت تحت هدایت مفاد نامه هیئت رئیسه دادگاه عالی داوری فدراسیون روسیه "بررسی رویه حل و فصل اختلافات مربوط به استفاده از لایحه" در نظر گرفته می شود.

قانون اصلی هنجاری - "درباره برات و سفته" از سال 1997 شامل 8 ماده در همبستگی با مقررات بین المللی در این صنعت است.

طبق داده هاهنجارها، اشخاص حقوقی و اشخاص حقیقی فدراسیون روسیه می توانند دریافت کننده سفته باشند. ارگانهای ایالتی و شهرداری و همچنین زیرمجموعه های سرزمینی آنها فقط در مواردی که در ماده 2 قانون فدرال "در مورد برات قابل انتقال و سفته" توضیح داده شده است، می توانند تعهد سفته را داشته باشند. به عبارت دیگر، بدون توجه به نوع سفته، تعهدات ناشی از اوراق بهادار صادر شده در سایر کشورها توسط قوانین روسیه قابل تنظیم نیست.

توجه به بند تنظیم کننده نحوه پرداخت سود و جرایم برات نیز ضروری است. ماده 3 قانون اصلی فدرال بیان می کند که سود و جریمه ها بر اساس نرخ تنزیل بانک مرکزی فدراسیون روسیه پرداخت می شود. اشاره مستقیم به چنین رویه ای ماده 395 قانون مدنی فدراسیون روسیه است که به وضوح بیان می کند که برای استفاده از وجوه سایر افراد باید سود تعلق گیرد و در صورت تاخیر جریمه هایی به آنها اضافه می شود. نرخ بهره به محل افراد معامله گره خورده است و باید در رابطه با نرخ های فعلی بانک مرکزی فدراسیون روسیه تعیین شود.

اگر ما در مورد یک رویه قضایی برای جمع آوری تعهدات بدهی صحبت می کنیم، مقامات قضایی نیز باید با توجه به نرخ های تخفیف FB فدراسیون روسیه هدایت شوند. اگر طلبکار متحمل خساراتی بیش از میزان پرداخت تعهدات شود، او حق دارد علاوه بر بازپرداخت اصل بدهی، جبران خسارات وارده را نیز مطالبه کند..

قبول برات

ماهیت سفته این است که سند تعهد به پرداخت مبلغ معینی را به همراه دارد. فردی که چنین تعهدی را بر عهده می گیرد، داوطلبانه و با آگاهی از مسئولیت، دست به چنین اقدامی می زند.رضایت شخص به چنین شرایطی را قبول می گویند. در مورد برات صدق می کند.

لازم به یادآوری است که پرداخت کننده باید مبلغ مورد نظر را به نفع کشنده ارائه کند و برات در این مورد توسط خود بدهکار صادر نمی شود، بلکه توسط شخصی که وجوه را برای استفاده صادر می کند - صادر می شود - طلبکار. سند با رضایت قبلی طرفین برای گیرنده ارسال می شود. اگر این اتفاق نیفتد، یکی از طرفین حق دارد تعهداتی را بر عهده نگیرد.

پذیرش، و همچنین اول، ممکن است مربوط به پرداخت جزئی یک پرداخت باشد. در سمت جلوی فرم در سمت چپ اول مشخص شده است.

یک قبض، مانند هر نوع دیگری از اوراق بهادار، می تواند از یک دارنده به دارنده دیگر منتقل شود. چنین درخواستی ممکن است بر اساس شرایط اقتصادی خاصی باشد که بین طرفین حاصل شده است.

ظهرنویسی چیست و انواع آن

حق انتقال قبوض در قانون ذکر شده است. در قانون گذاری لایحه به این فرآیند تایید گویند. به عبارت دیگر ظهرنویسی دستوری است بدون قید و شرط از دارنده قبلی برای انتقال حقوق و تعهدات به دارنده جدید. طرف گیرنده ظهرنویس نامیده می شود و طرف انتقال دهنده به عنوان ظهرنویس نامیده می شود.

واقعیت نقل و انتقال در پشت سند یا در ضمیمه (همراه) با عبارت "پرداخت به سفارش" یا "پرداخت به نفع" شخص خاص درج شده است. با عنایت به این که سفته مشروط به چیزی نیست، ظهرنویسی نیز بر اساس همین اصل - انتقال بی قید و شرط حقوق و تعهدات انجام می شود.

برخلاف اول وپذیرش، در این مورد تایید جزئی منتفی است. به عبارت دیگر، انتقال تعهد به پرداخت بخشی از وجوه غیرممکن است. دارنده باید شخصاً سند را امضا و با مهر خود ثابت کند. پس از انتقال، تعهدات قبولی و اول بر عهده دارنده است. برای رهایی از این تعهدات، او باید روی فرم یادداشت کند: «بدون گردش مالی بر من». بنابراین دارنده خود را از زنجیره برات خارج می کند. از نظر گردش مالی، این پدیده به عنوان یک روند منفی تلقی می شود، زیرا منجر به کاهش ارزش قبوض می شود.

همچنین مالک این حق را دارد که برای انتقال بیشتر قبوض اعم از سفته بانک یا سازمان دیگر محدودیت ایجاد کند. برای این منظور می تواند یادداشت ویژه ای روی فرم بگذارد. در این صورت، جابجایی بیشتر قبوض فقط بر اساس قرارداد فروش قابل انجام است.

چندین نوع ظهرنویسی وجود دارد: تعهد، اسمی، سفید و وصولی.

نیز روال مشابهی وجود دارد که مستلزم حق انتقال تعهدات - واگذاری است. انتساب به طرق زیر با تأیید متفاوت است:

- اگر تأییدیه مستلزم رویه انتقال یکطرفه باشد، واگذاری یک توافق دوجانبه در مورد همان اقدام است.

- یک تأییدیه ممکن است حامل خاصی نداشته باشد، اما یک تکلیف به شخص خاصی هدایت شود.

- تاییدیه روی آلونژ یا یک یادداشت اضافی روی خود فرم ثابت خواهد شد. روش واگذاری شامل یک قرارداد فروش یا یک نوشته ساده بر روی خود فرم است.

- پشت نویسی حق پرداخت بدهی را منتقل می کندبا ضمانت اجرا، و واگذاری فقط خود حق مالکیت را بدون ضمانتهای اضافی منتقل میکند.

سفته در عمل

اکثریت قریب به اتفاق سفته ها در روسیه متعلق به Sberbank است. دلایل واقعی برای این وجود دارد. این Sberbank است که حدود 70 درصد از کل سپرده های خانوار را در اختیار دارد. و از سپرده های اشخاص حقوقی 5 درصد از کل را می گیرد. با چنین دادههایی، بانک اصلی کشور وام دادن قبوض به اشخاص حقوقی را انجام میدهد و قبوض تخفیف صادر میکند.

اسکناسهای پولی، قابل انتقال، چند ارزی و بهرهدار در گردش موجود است. سفته Sberbank در هر منطقه ای از کشور در شعب منطقه ای این بانک پذیرفته می شود. وظیفه اصلی آن تسریع گردش مالی بین نهادها است.

حسابداری قبض

همانطور که از مطالب بالا مشخص شد، کارکرد اصلی قبض پول اعلام شده توسط آن است. این قانون برای همه انواع اوراق بهادار اعمال می شود. شرایطی قابل قبول است که دارنده اسکناس به وجوه نیاز داشته باشد اما سررسید اسکناس هنوز فرا نرسیده است. در این صورت می تواند سند را به بانک منتقل کند و مبلغی را در قبال آن دریافت کند. مبلغ دریافتنی با مبلغ واقعی متفاوت خواهد بود، زیرا بانک حق دارد درصد مشخصی را برای دریافت زودهنگام پول کسر کند. به این مبلغ تخفیف بانکی می گویند.

میزان تخفیف با در نظر گرفتن ریسک سرمایه گذاری توسط خود بانک تعیین می شود. اول از همه، پرداخت بدهی دارنده در نظر گرفته می شود.

همچنین اصطلاح "حسابداری قبوض" به معنای ترتیب انعکاس آنها در حسابداری سازمان است. واحدهای تجاری روسیه حسابداری را مطابق با قوانین IFRS انجام می دهند. طبق قوانین IFRS، برات خریداری شده توسط سازمان در حساب 58.2 منعکس می شود که به آن اوراق بدهی می گویند. اگر خود سازمان صورتحسابها را صادر میکند و میفروشد، حسابهای ۶۶ برای صورتحسابهای کوتاهمدت و حساب ۶۷ برای بلندمدت استفاده میشوند.

اگر صورتحسابها پرداخت شده باشد، معاملات سفته به صورت بدهکار در حساب 76 منعکس میشود، به صورت اعتباری - در 51. همین اصل در مورد کشوها نیز صادق است.

نتیجه گیری

استفاده از اسکناس در تسویه حساب ها ابزاری مناسب برای تجارت و گردش پول است. در عمل، صورتحساب ها تعدادی از مشکلات را حل می کنند که عمده ترین آنها عبارتند از:

- به عنوان یک اوراق بهادار - تجارت آسان، روابط اعتباری و سایر معاملات مالی را ساده می کند.

- به عنوان یک نوع وام، برای برآوردن الزامات متقابل بین نهادهای تجاری، صرف نظر از اینکه آنها اشخاص حقوقی یا حقیقی هستند، عمل می کند.

- نمونه سفته به انجام معاملات بدون مشارکت پول، اما با رعایت شرایط دقیق و سایر تعهدات کمک می کند.

- به عنوان ضامن پرداخت به موقع برای کالاها و خدمات و افزایش اعتماد بین شرکت کنندگان در تراکنش ها عمل می کند.

همچنین نحوه پرداخت برات برای بازپرداخت تعهدات بدهی خود توسط یک فرد قابل اعمال است. سند حتی در مواقعی که لازم است آن را تا مهلت تعیین شده برای ارائه نگهداری کنید، نقش سرمایه گذاری را ایفا می کند.یا می توانید آن را قبل از تاریخ تسویه حساب بفروشید و پول آن را دریافت کنید.

اگر صورت حساب یکی از اطلاعات مهم بالا را نداشته باشد، قدرت مالی و قانونی خود را از دست می دهد. بنابراین، هنگام پر کردن مراقب باشید.

توصیه شده:

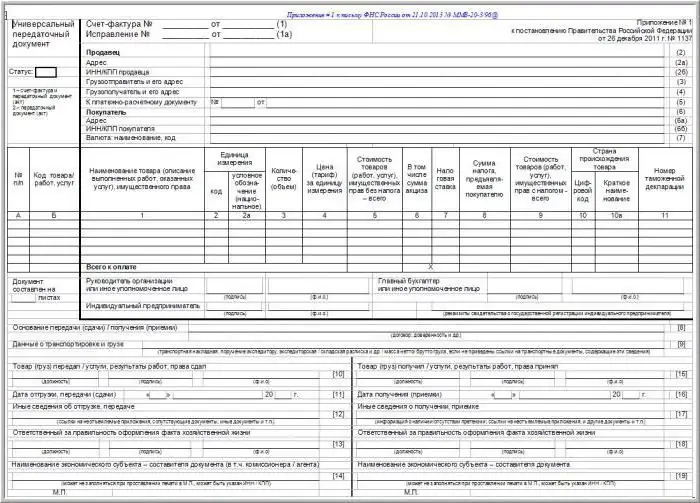

قوانین برای پر کردن UPD: انواع خدمات، روش ثبت نام با نمونه، فرم های لازم و نمونه های مربوطه

سوالات زیادی در مورد قوانین پر کردن UPD (سند انتقال جهانی) وجود دارد، زیرا تعداد محدودی از نمونه ها با داده های قبلاً وارد شده وجود دارد. مقامات مالیاتی عادت دارند که کاغذ را برای تصحیح برگردانند بدون اینکه توضیح دهند دقیقاً چه چیزی به اشتباه تهیه شده است و چگونه خطا را اصلاح می کند

نمونه های پر کردن بارنامه. قوانین پر کردن بارنامه

برای اینکه فعالیت های شرکت به طور کامل با الزامات قانون مطابقت داشته باشد، هنگام تکمیل مدارک باید دستورالعمل های تعیین شده را رعایت کنید. در این مقاله به نمونه هایی از پر کردن بارنامه و سایر اسناد همراه، هدف، ساختار و مفهوم آنها در فعالیت های سازمان ها پرداخته شده است

چند بسته کاغذ A4 در جعبه است؟ انواع کاغذ، تراکم، بسته بندی

مصرف کنندگان اصلی کاغذ اداری موسسات خصوصی و دولتی هستند که در آنها جریان اسناد زیادی وجود دارد. برای اینکه بتوانید به درستی محاسبه کنید که چقدر پول برای خرید آن باید تخصیص داده شود، باید میزان هزینه را بدانید و بدانید که چند بسته کاغذ A4 در جعبه وجود دارد

درخواست برای بازپرداخت مالیات بر درآمد شخصی برای درمان: نمونه و نمونه پر کردن

برای بیش از یک سال، مالیات دهندگانی که با حقوق سفید کار می کنند، حق دارند به اصطلاح بازپرداخت یا کسر مالیات اجتماعی دریافت کنند. در شعبه محلی خدمات مالیاتی فدرال با ثبت اظهارنامه صادر می شود. امکان استرداد مالیات های واریز شده به دولت برای درمان گران قیمت یا خرید دارو وجود دارد. برای انجام این کار، باید یک برنامه ویژه را پر کنید. درخواست بازپرداخت مالیات بر درآمد شخصی برای درمان چیست؟ نحوه پر کردن و چه اسنادی را به آن ضمیمه کنیم در مقاله خواهیم گفت

تاریخچه ایجاد کاغذ. تولید کاغذ

مقاله در مورد این صحبت می کند که کاغذ تا چه حد برای رسیدن به شیوع فعلی خود پیش رفته است. آنچه قبل از ظهور آن استفاده شده است، از چه موادی ساخته شده است - همه اینها در مطالب ارائه شده توضیح داده شده است