2024 نویسنده: Howard Calhoun | [email protected]. آخرین اصلاح شده: 2024-01-17 18:49

مفهوم برات قرن هاست که مورد استفاده قرار می گیرد. او از اروپا آمده بود. و از آن زمان، سفته به عنوان IOU بیش از سایر گزینه ها مانند IOU ارزش گذاری شده است.

قبض وام به مردم، پرداخت بدهی های شخصی، خرید کالا و خدمات صادر شد. اگر کسی که قرار بود صورتحساب را بپردازد نتواند در زمان مقرر این کار را انجام دهد، در واقع می تواند شروع به فروش ملک خود کند.

اما، مانند هر اوراق بهادار یا بدهی، اسکناس ویژگی های خاص خود را دارد.

مفهوم سفته

برات یک فرم کاملاً ثابت است که تعهد بی قید و شرط شخصی را که قبض را صادر کرده است برای پرداخت مبلغ مشخص شده به طرف مقابل (کسی که آن را در اختیار دارد) در محل توافق شده در محدوده مشخص شده تأیید می کند. دوره پرداخت.

تعهد برات را می توان به صورت یک طرفه، انتزاعی، رسمی و رسمی توصیف کرد.

این سند مالی از دو جهت در نظر گرفته می شود: از یک سو به عنوان وثیقه و از سوی دیگر.- به عنوان واقعیت وجود تعهدات طرفین. شما همچنین می توانید یک صورتحساب را با مفهوم تراکنش مرتبط کنید.

یک طرفه است. از سند به دنبال تعهد بدهکار بر آن به پرداخت مبلغ پول به دارنده قبض است. برعکس، به عنوان طلبکار، حق مطالبه پرداخت را دارد.

تعهد مندرج در تبصره، انتزاعی تلقی می شود، یعنی به معامله تجاری که مبنای صدور اوراق بدهی بوده است، بستگی ندارد. بدهکار باید صورت حساب را فقط به این دلیل بپردازد که دومی برای آن ارائه شده است.

تعهد برات رسمی است. همیشه به صورت کتبی و با رعایت کلیه جزئیات تعیین شده توسط قانون تأیید می شود. نقص قبض در نهایت به بطلان آن دلالت دارد.

ویژگی های صورتحساب

از جمله ویژگی های صورتحساب می توان به موارد زیر اشاره کرد:

- ماهیت بدون قید و شرط تعهد پولی به این معنی است که هیچ شرایطی در اجرای آن اختلال ایجاد نمی کند؛

- استقلال به این معنی است که پروژه از نظر قانونی به یک قرارداد خاص مرتبط نیست، در نتیجه یک معامله یا معامله خاص به وجود می آید، اما از آن جدا است و به عنوان یک سند جداگانه وجود دارد؛

- فرم پر کردن کاملاً تعریف شده. صورتحساب باید حاوی تمام جزئیات لازم باشد، عدم وجود حداقل یکی از آنها باعث بی اعتباری آن می شود.

انواع

انواع اسکناس یکی از مفاهیم کلیدی است. صورتحساب می تواند باشد:

- Sample - به معنای تعهد بدهکار به پرداخت مبلغ توافق شده به دارنده است که چیزی اضافی نیست.مشروط در یک رابطه فقط 2 طرف وجود دارد.

- قابل انتقال، اوراق بدهی است که پرداخت کننده بدون هیچ شرطی برای پرداخت مبلغ فوق، اخطار کتبی از کشو دریافت می کند.

سه طرف قبلاً در اینجا درگیر هستند: کسی که صورتحساب را صادر می کند، گیرنده وجوه، پرداخت کننده.

در این مورد، این لزوماً با رویه ای (قبولی) همراه است که توانایی پرداخت کننده در پرداخت مبلغ پول را به گیرنده تأیید می کند.

در واقع یک مورد خاص از سفته انفرادی است. در ابتدا، تمام اوراق از این نوع ساده هستند: با کمک آنها، بدهکار موظف است مبلغ مشخص شده را به طلبکار بپردازد.

روال حسابداری قبوض خود

حسابها در حسابداری بسته به عوامل مختلفی که به ماهیت آنها مربوط می شود، به طور متفاوتی منعکس می شوند. تأثیر آنها را بر انعکاس حساب ها در حسابداری در نظر بگیرید.

برواس خود را معمولاً در شرایطی که خریدار نمی تواند مبلغ تحویل را نقداً پرداخت کند توسط خریدار برای عرضه کننده صادر می شود. چنین سندی در روابط دوجانبه دارای خاصیت دریافت دین است و تا زمانی که به شخص ثالث منتقل نشده باشد وثیقه نیست.

صدور - رسید آن در همان حساب های تسویه بدهی اصلی در خریدار و تامین کننده منعکس می شود. فقط تجزیه و تحلیل تغییر می کند. حسابداری برات مانند عکس زیر است.

در همان زمان، هر دو طرف ظاهر چنین سندی را در ترازنامه نشان می دهند. ارسال صورتحساب درحسابداری و ارسال در زیر ارائه شده است:

- خریدار - به عنوان امنیت صادر شده توسط: D/t 009;

- تامین کننده - برای دریافت وثیقه در قالب وثیقه: D/t 008.

اگر صورتحساب سودآور باشد، درآمد ماهانه خواهد داشت و میزان بدهی خریدار روی قبض افزایش مییابد:

از خریدار: D / t 91 - K / t 60 veks.، که در آن 60 veks. - حسابداری برای صورتحساب های صادر شده؛

در تامین کننده: D / t 62 veks. - K / t 91، که در آن 62 veks. یک حساب فرعی از بدهی در صورتحساب خود خریدار است که دریافت شده است

پرداخت روی آن به عنوان بسته شدن بدهی منعکس می شود:

از خریدار: D / t 60 vex.-K / t 51، که در آن 60 vex. - حساب فرعی بدهی در سفته خود که صادر می شود؛

در تامین کننده: D / t 51-K / t 62 vex.، که در آن 62 vex. - بدهی در صورت حساب خود خریدار که دریافت شد

همزمان قبوض از حساب های خارج از موجودی کسر می شود:

- از خریدار: C/t 009;

- از تامین کننده: C/t 008.

حسابداری قبض های دیگران به عنوان بخشی از سرمایه گذاری های مالی

براساس نشانههای سرمایهگذاریهای مالی، اوراقی که با قیمتی کمتر از قیمت خریداری میشوند، یا اسکناسهای بهرهدار که میتوانند درآمد ایجاد کنند.

آنها در یک حساب فرعی جداگانه 58-2 در ارزیابی مربوط به مبلغ تحصیل در بهای تمام شده یا ارزش تسویه توافق شده بازار به حساب می آیند. می توان از چندین روش استفاده کرد که محل قرارگیری حسابداری قبوض را در حسابداری تعیین می کند. نمونه هایی در زیر آورده شده است:

- وقتیخرید این تضمین - D/t 58-2-K/t 76;

- پرداخت توسط خریدار برای تحویل صورتحساب به شخص ثالث - D/t 58-2-K/t 62;

- دریافت آن به عنوان کمک به قانون کیفری - D/t 58-2-K/t75;

- معاملات مبادله املاک - D/t 58-2-K/t 91; D/t 91-C/t 10 (01، 04، 41، 43، 58);

- رسید رایگان - D/t 58-2-K/t 91.

از آنجایی که سند بدهی فردی است، برات در حسابداری منعکس کننده فرآیندهای هر یک است و ارزش گذاری در اختیار برای هر واحد انجام می شود. فرآیند واگذاری (حذف) از طریق حساب 91 انجام می شود و نتیجه مالی حاصل از این عملیات را تشکیل می دهد. در این مورد، D / t 91 شامل ارزش حسابداری حساب است:

D/t 91-C/t 58-2.

در حساب اعتباری 91 بسته به نحوه صدور قبض وجوه تشکیل می شود. به عنوان مثال، از طریق:

- بازخرید یا فروش - D/t 76-K/t 91;

- پرداخت در صورتحساب عرضه - D/t 60-K/t 91;

- کمک مالی به سرمایه مجاز - D/t 58-1-K/t 91;

- صدور وام - D/t 58-3-K/t 91;

- تبادل دارایی - D/t 10(01, 04, 41, 43, 58) – C/t 91.

سفته مشمول مالیات بر ارزش افزوده نمی شود.

در نظر گرفتن درآمد حاصل از خرید قبض به دو صورت امکان پذیر است که در سیاست مالی شرکت منعکس شده است:

- ارزش برات تغییر نمی کند و در زمان واگذاری آن در نتیجه مالی منعکس می شود؛

- رشد ارزش به ارزش اسمی به سهم مساوی در بازه زمانی منطبق با سررسید صورتحساب (D/t 58-2-K/t 91) انجام خواهد شد.

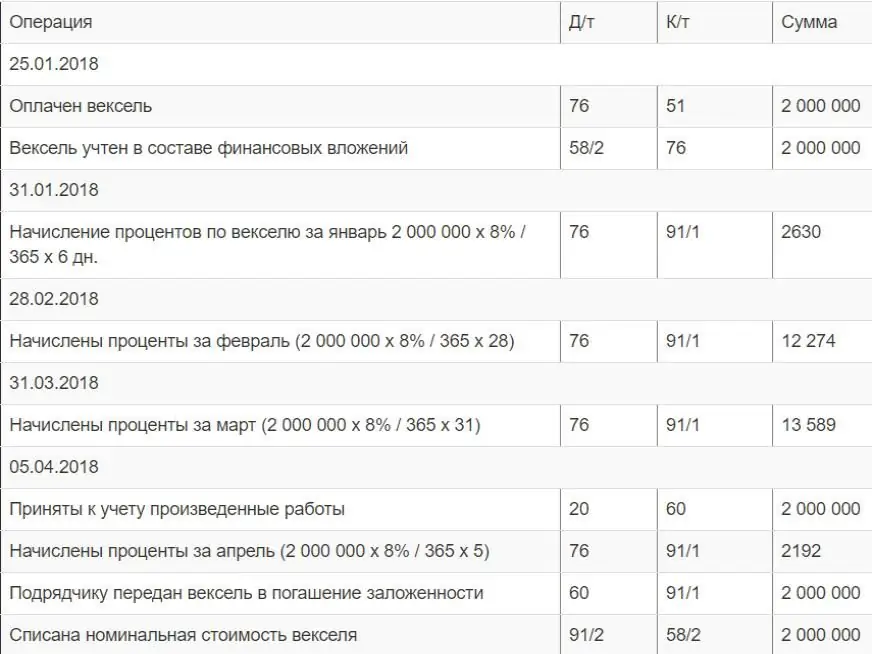

علاقه به اینکاغذ را می توان ماهانه جمع کرد. آنها ارزش دفتری سرمایه گذاری های مالی را افزایش نمی دهند و بنابراین در حساب های جاری منعکس می شوند: D/t 76-K/t 91.

هنگام برداشت، مبلغ سود به ارزش خود صورت حساب در حسابداری معامله اضافه می شود: D/t 91-K/t 76.

حسابداری صورتحساب های شخص ثالث که سرمایه گذاری مالی نیستند

صورتحسابهای بدون بهره که به ارزش اسمی یا بالاتر از آن خریداری میشوند، شرایط بازدهی را که برای حسابداری آنها به عنوان سرمایهگذاری مالی تعیین شده است، برآورده نمیکنند. هنگام حسابداری سفته به این دلیل، آنها مشمول تثبیت حساب 58 نمی شوند. اما در تسویه حساب با استفاده از حساب 76 حساب در نظر گرفته می شوند.

روش های حسابداری سفته (دریافتی) و دفع آنها می تواند مانند موارد درآمدی باشد، اما علاوه بر حساب 58، حساب 76 نیز در معامله وارد می شود، سپس هزینه قبض می شود. از حساب 91 کسر می شود.

معاملات در صورتی که صورتحساب اوراق بهادار باشد

شرایط اصلی برای شناسایی سفته به عنوان وثیقه به شرح زیر است:

- تعهدات بدون قید و شرط؛

- قطعیت - یعنی عدم امکان پرداخت به تعویق افتاد یا تغییر شرایط پرداخت؛

- شکل منحصراً پولی بدهی؛

- امکان وجود فقط به صورت کاغذی.

در واقع، قبض راه دیگری برای تسویه حساب بین افراد (شرکت ها) است.

هم سفته و هم برات می تواند باشدکالا، یعنی برای تأیید میزان بدهی تحت توافق نامه ای در مورد تعهدات متقابل برای خرید و فروش سهام، یا مالی، زمانی که خود سند به عنوان موضوع معامله عمل می کند، صادر شده است. این ویژگی روی حسابی که برای نوشتن صورتحساب استفاده میشود، تأثیر میگذارد.

اغلب حساب شخصی در رابطه خرید و فروش ماهیت دریافت رسید (بدهی) است، زیرا زمانی ظاهر می شود که خریدار نتواند وجه کالا را با وجوه مجانی پرداخت کند و فروشنده با پذیرش قبض موافقت می کند.. این سفته تا زمانی که به شخص ثالث منتقل نشود، وثیقه نیست. برای حسابداری سفته از حساب 60 استفاده می شود و حساب فرعی 60.3 "قبض های صادر شده" (با خریدار) افتتاح می شود و فروشنده یک حساب فرعی 62.3 "قبض های دریافتی" دارد.

معاملات با آن در دو طرف حساب های تسویه اقلام ثبت می شود. صورتحسابها و ارسالهای حسابداری در جدول زیر منعکس شدهاند.

| ویژگی های عملیات | Dt | CT |

| سفته صادر شده | ||

| بدهی هنگام تحویل ثبت شد | 60.1 | 60.3 |

| امنیت پرداخت آینده وجود دارد | 009 | - |

| در شرایطی که با یک قبض بهره دار سروکار داریم، بدهی به میزان سود افزایش می یابد | 91 | 60.3 |

| پرداخت بدهی | 60.3 | 51 |

| دفع و حذف صورتحساب | 009 | |

| سفته دریافت شد | ||

| بدهی کالاهای ارسال شده منعکس شده | 62.3 | 62.1 |

| مدرک پرداخت دریافت شد | 008 | |

| سود قبض | 62.3 | 62.1 |

| پرداخت برای کالاهای ارسالی و دریافتی، با تضمین سفته | 51 | 62.3 |

| حذف صورتحساب | 008 |

معاملات در صورت بدهی بودن صورتحساب

حساب سفته و سفته مشروط بر اینکه بدهی مالی باشد، دلالت بر صدور آن از سوی بانک ها دارد. سفتههایی که خریداری شدهاند در حساب 58.2 «اوراق بدهی» منعکس میشوند.

اگر بنگاهی با پول آزاد آن را در خرید قبوض صادر شده توسط بانک ها و توانایی ایجاد درآمد سرمایه گذاری کند، در این صورت ما در مورد سرمایه گذاری های مالی صحبت می کنیم. چنین اوراقی موضوع فروش هستند، آنها در حساب فرعی 58.2 "اوراق بدهی" به حساب می آیند. صورتحسابها و ارسالهای حسابداری در جدول زیر منعکس شدهاند.

| ویژگی های عملیات | Dt | CT |

| خرید شدسفته | 76 (60) | 51 |

| قبض برای حسابداری پذیرفته شد | 58.2 | 76 (60) |

| تفاوت بین خرید اسکناس و ارزش اسمی آن | 58.2 | 91.1 |

حسابداری درآمد حاصل از سفته

حسابداری تخفیف برای برات سفته شناسایی شده به عنوان سرمایه گذاری مالی یا معادل نقدی یکسان است.

برای سادهتر کردن تهیه صورتهای مالی، بهتر است سود حسابداری را جدا از هزینه خود صورتحساب در حساب فرعی به حسابهای ۵۸ یا ۷۶ در نظر بگیرید.

برای اطلاع از تخفیف، می توانید یکی از گزینه های ممکن را اعمال کنید.

1 گزینه

مبلغ تخفیف روی صورتحساب در تمام مدتی که تا پایان سررسید سند باقی میماند به طور یکنواخت ظاهر میشود. تحت تخفیف در این مورد ما تفاوت بین ارزش اسمی و مقدار پولی که هنگام خرید کاغذ داده شده است را درک خواهیم کرد. برای محاسبات، کل تخفیف این صورتحساب را میگیرند و آن را بر تعداد روزهای باقیمانده تا تاریخ ارائه سند برای بازخرید تقسیم میکنند.

فرمول این است:

تخفیف برای یک ماه=ارزش کل تخفیف / تعداد روزهای باقی مانده تا تاریخ ارائه سند برای بازخریدتعداد روزهایی که این اوراق در اختیار دارد.

تعداد روزهای تملک در هر ماه به شرح زیر تعیین می شود:

- در ماه دریافت مقاله - از روز بعد از آنهنگام دریافت صورت حساب، قبل از آخرین روز ماه؛

- در ماه خروج صورت حساب - از روز اول تا تاریخ بازپرداخت یا انتقال؛

- در ماههای دیگر - به عنوان تعداد روزهای تقویم در آنها.

هنگامی که تخفیف تعلق گرفته برای ماه را در نظر می گیریم، ارسال در D / t 58، زیر حساب "تخفیف / بهره" و وام در حساب 91، حساب فرعی "سایر درآمدها" را به عنوان درآمد شناسایی می کنیم. ".

در ترازنامه، ارزش حساب در گروه "سرمایه گذاری های مالی" باید با در نظر گرفتن مبلغ تخفیف شناسایی شده نشان داده شود.

گاهی اوقات تخفیف نه در حساب 76، بلکه در ترازنامه ردیف 1230 که مربوط به سازمان های بدهکار است منعکس می شود.

اگر صورت های مالی را در نظر بگیریم، در اینجا مبلغ تخفیف در عبارت 2320 منعکس می شود که نشان دهنده سود دریافتی شرکت است.

2 گزینه

کل مبلغ تخفیف به عنوان یک مبلغ برای کل دوره در نظر گرفته می شود. به عنوان مثال، در شرایطی که مدت قبض کم است یا خود مبلغ آن ناچیز است.

حسابداری بهره

روال محاسبه سود سفته توسط قوانین حسابداری تنظیم نمی شود، بنابراین، در هر شرکت، چنین عملیاتی به طور جداگانه در سیاست مالی آن مورد بحث قرار می گیرد.

از نقطه نظر اقتصادی، صورتحسابهای پاداش تفاوت چندانی با قبضهای تخفیف ندارند، بنابراین میزان سود آنها نیز در نظر گرفته میشود، همانطور که در مورد سود که در بالا بحث شد.

جوایز روی سفته هنگام حسابداری سفته با نرخ تنزیل بر اساس نرخ بهره سالانه، ارزش اسمی و تعداد شرایط محاسبه می شود.مالکیت در روز:

میزان بهره=ارزش اسمینرخ / 365تعداد روزهای نگهداری.

سود قبوض به صورت ماهانه در آخرین روز ماه با قرار دادن حساب بدهی 76 و حساب اعتباری 91 جمعآوری میشود.

حسابداری مالیاتی

هنگام استفاده از سفته در تسویه محصولات خریداری شده، مودیان مالیاتی باید سوابق مبالغ مالیات بر ارزش افزوده مشمول و غیرقابل کسر را به طور جداگانه نگهداری کند. در این مورد، صحبت از سفته برای اشخاص ثالث است، زیرا در هنگام انتقال اوراق بدهی خود، فروش صورت نمی گیرد.

دریابید که آیا نیاز به پرداخت مالیات بر ارزش افزوده دارید یا خیر، به شما امکان می دهد بند 2 ماده 146 قانون مالیات فدراسیون روسیه را مطالعه کنید.

در صورتی که معامله ای مشمول مالیات بر ارزش افزوده باشد، روش محاسبه و پرداخت مالیات مانند فروش عادی خواهد بود: پایه مالیات بر ارزش افزوده به عنوان قیمت محصولات فروخته شده بر اساس حجم آنها تعیین می شود. که ارزش فروش را تعیین می کند.

تاریخ محاسبه مالیات بر ارزش افزوده نیز به صورت کلی تعیین می شود - در زمان ارسال یا دریافت پیش پرداخت و همچنین در قالب سفته شخص ثالث خریداری شده در دوره مالیاتی قبل از خرید..

پس از محاسبه بار "افزوده"، فاکتور صادر می شود. در اظهارنامه مالیات بر ارزش افزوده، فروش محصولاتی که برای آنها سفته به عنوان پرداخت دریافت شده است، مانند فروش عادی منعکس می شود.

حسابداری جداگانه را می توان در این مورد حذف کرد، زمانی که هزینه های سازمان، که با کار بدون مالیات بر ارزش افزوده مرتبط است، از آستانه اهمیت پنج تجاوز نکند.درصد از کل هزینه های او.

اگر صورتحساب ها گهگاه در تسویه حساب ها استفاده می شوند، طبق بند 4 ماده 170 قانون مالیات فدراسیون روسیه، نیازی به نگهداری سوابق جداگانه بر این اساس نخواهد بود.

اگر هنوز باید برات را به طور جداگانه در حسابداری نگه دارید، می توانید هزینه های مربوط به گردش آنها را مشخص کنید و روش محاسبه را در سیاست حسابداری برای اهداف مالیاتی توجیه کنید.

با همه اینها، سفته فقط می تواند قیمت محصولات یا خدمات خریداری شده را بدون احتساب مالیات بر ارزش افزوده پرداخت کند.

در مورد مالیات بر درآمد، متذکر می شویم که مبنای عملیات با صورتحساب نیز باید جداگانه محاسبه شود.

اغلب با استفاده از اوراق بهادار بدهی به عنوان ابزار تسویه، شرکت ها معاملات را به ارزش اسمی خود انجام می دهند.

این بدان معنی است که تمام هزینه های اضافی برای خرید و فروش آنها زیان شرکت است که هنگام مالیات بر درآمد دوره گزارش در نظر گرفته نمی شود، اما می تواند به شاخص های آینده کار مشابه منتقل شود.

در نتیجه، هنگام سازماندهی حسابداری مالیاتی جداگانه در سیاست حسابداری شرکت، باید تلاش کرد تا میزان هزینه های اضافی که در قسمت مخارج پایه مالیاتی ویژه لحاظ می شود کاهش یابد.

حسابداری قبوض در حسابداری در 1s

در 1C (نسخه 3.0)، فروش کالاهای ضروری با استفاده از سند "فروش کالا و خدمات" انجام می شود. نوع عملیات اعمال شده "کالا" نامیده می شود.

علاوه بر این در سند فوق باید نوع قرارداد، ترکیب و طرف مقابل و البته نام محصول، مقدار آن را مشخص کنید.

امروزهیچ ابزار تخصصی برای حسابداری صورتحساب در 1s وجود ندارد.

البته می توان تمام یا بخشی از سوابق حسابداری و مالیاتی لازم را به صورت دستی تکمیل کرد، اما در عین حال این عملیات در دفاتر حسابداری عملیاتی منعکس نخواهد شد. این اجازه استفاده از خدمات کاربر مبتنی بر ثبت را نمی دهد و دریافت تصویر کامل از تسویه حساب مشتریان را با مشکل مواجه می کند. سفته در حسابداری و ارسال به آن نیز می تواند در برنامه منعکس شود، اما نه به طور کامل.

به عنوان یکی از راه های ممکن برون رفت از وضعیت، برای انعکاس عبور قبوض از طریق دفاتر حسابداری، می توانید از سند "تعدیل بدهی" استفاده کنید. این دیدگاه منعکس کننده حسابداری قبوض دریافتی و دفع آنها است.

برای انجام این کار، عملیات مربوط به مورد باید در سند "تعدیل بدهی" انتخاب شود.

برای انعکاس جداگانه دریافت صورتحساب یا هزینه آن، باید رویه «حذف بدهی» را انتخاب کنید.

برای ثبت درآمد-هزینه می توان عملیات «تسویه حساب» را انجام داد و تیک «استفاده از حساب کمکی» را در عنوان سند بردارید.

در حالت اول، در برگه سند "حسابها"، یک حساب صرافی و تجزیه و تحلیل لازم (سند اوراق بهادار، طرف مقابل - صادرکننده اوراق بهادار) انتخاب می شود، در مورد دوم - در برگه. "حساب کمکی". در این صورت، در هر دو گزینه، حساب های تسویه حساب با طرف مقابل (60، 62، 76) به عنوان حساب در جدول سند انتخاب می شود.

هر کس دیگریمعاملات: تسویه حساب با طرف مقابل، درآمد، هزینه، مالیات بر ارزش افزوده در حسابداری یک صورت حساب در حسابداری و ارسال به آن با استفاده از اسنادی که مخصوص این منظور در پیکربندی های معمولی طراحی شده اند، جمع آوری می شود.

توصیه شده:

اسناد حسابداری عبارتند از مفهوم، قوانین ثبت و نگهداری اسناد حسابداری. 402-FZ "در مورد حسابداری". ماده 9. اسناد حسابداری اولیه

اجرای صحیح اسناد حسابداری برای فرآیند تولید اطلاعات حسابداری و تعیین بدهی های مالیاتی بسیار مهم است. بنابراین لازم است با اسناد و مدارک با دقت خاصی برخورد شود. متخصصان خدمات حسابداری، نمایندگان مشاغل کوچک که سوابق مستقل را نگه می دارند باید الزامات اصلی ایجاد، طراحی، جابجایی، ذخیره سازی اوراق را بدانند

تشکیل خط مشی حسابداری: مبانی و اصول. سیاست های حسابداری برای اهداف حسابداری

سیاست های حسابداری (AP) اصول و رویه های خاصی است که توسط مدیریت شرکت برای تهیه صورت های مالی اعمال می شود. از جهات خاصی با اصول حسابداری متفاوت است زیرا اصول حسابداری قوانین هستند و خط مشی ها روشی است که شرکت به آن قوانین پایبند است

حسابداری مالیاتی است هدف از حسابداری مالیاتی. حسابداری مالیاتی در سازمان

حسابداری مالیاتی فعالیت خلاصه کردن اطلاعات از اسناد اولیه است. گروه بندی اطلاعات مطابق با مفاد قانون مالیات انجام می شود. پرداخت کنندگان به طور مستقل سیستمی را ایجاد می کنند که توسط آن سوابق مالیاتی نگهداری می شود

سیاست حسابداری برای اهداف حسابداری مالیاتی: تشکیل یک سیاست حسابداری شرکت

سندی که یک خط مشی حسابداری را برای اهداف حسابداری مالیاتی تعریف می کند، مشابه سندی است که بر اساس قوانین حسابداری در حسابداری تنظیم شده است. برای اهداف مالیاتی استفاده می شود. به دلیل اینکه دستورالعمل ها و توصیه های روشنی برای توسعه آن در قانون وجود ندارد، تهیه آن بسیار دشوارتر است

سفته بانک های تجاری: ویژگی ها، حسابداری. برات است

سفته یکی از ابزارهای اصلی عملیات اعتباری و تسویه حساب است. ظاهر آن با نیاز به انتقال پول از یک منطقه به منطقه دیگر و تبدیل سکه به ارز خارجی همراه است. پس از مطالعه مقاله امروز، با ویژگی های اصلی وام سفته آشنا خواهید شد