2024 نویسنده: Howard Calhoun | [email protected]. آخرین اصلاح شده: 2023-12-17 10:25

همه معامله گرانی که در بازارهای مالی سفته بازی می کنند در کار خود از یک حساب معاملاتی استفاده می کنند که معاملات بر روی آن انجام می شود. طبق شرایط شرکت های کارگزاری، آنها وام حاشیه ای دارند. تمام معاملات مالی انجام شده توسط سفته بازان با استفاده از اهرم انجام می شود. به عبارت ساده مارجین چیست - وام برای تجارت؟ این، و همچنین ویژگی ها و قوانین استفاده از آن، در مقاله مورد بحث قرار خواهد گرفت.

مفهوم حاشیه

در معاملات در بازارهای مالی، وام با شرایط حاشیه ای توسط شرکت های کارگزاری بدون استثنا به همه مشتریان ارائه می شود. این به سفته بازان اجازه می دهد تا با شرایط مطلوب تر معامله کنند. حاشیه چیست؟ به عبارت ساده، این نوع خاصی از وام برای تجارت در بازارهای مالی است. این نوع تامین وجوه اضافی به مشتریان اجازه می دهد تا از دارایی های معاملاتی با اهرم مالی استفاده کنند. یعنی یک معامله گر می تواند با مازاد پول سپرده خود معاملات را با شرایط مطلوب تری انجام دهد.

با کمک اهرم، سفته بازدارنده استامکان استفاده در معاملات خود از وجوه اضافی ارائه شده توسط شرکت کارگزاری. برای هر حساب معاملاتی پارامترها و شرایط خاص خود را دارد که اصلی ترین آن صدور وام با وثیقه سپرده خود معامله گر در حساب خود است.

اهرم

وقتی مشتری در یک شرکت کارگزاری ثبت نام می کند و برای کار حساب باز می کند، می تواند مناسب ترین گزینه را برای خود انتخاب کند («استاندارد»، «ویپ»، «میکرو» و انواع دیگر). اغلب این بستگی به مقدار رایگان پولی دارد که سفته باز حاضر است ریسک کند، یعنی به سپرده خود.

Leverage نسبت کل وجوه موجود در حساب معاملاتی به حجم لات است. معمولاً این شرایط در قرارداد مشخص می شود، اما کارگزارانی وجود دارند که به مشتریان اجازه می دهند خودشان آنها را انتخاب کنند.

انواع اهرم:

- 1:10;

- 1:25;

- 1:50;

- 1:100;

- 1:200;

- 1:500;

- 1:1000 و بیشتر.

هر چه این شاخص بالاتر باشد، فرصت های بیشتری برای معامله گر در عملیات سفته بازی دارد. اما توجه به این نکته نیز ضروری است که ریسک های مالی در حال افزایش است. بنابراین، هنگام انتخاب یک نوع حساب معاملاتی، باید در نظر داشته باشید که معامله با یک اهرم بزرگ در صورت معاملات ناموفق، سفته باز را به سرعت به سمت مارجین کال، یعنی از دست دادن بیشتر سپرده سوق می دهد..

جوهر معاملات مارجین

در "Forex" و همچنین در جهت های دیگرمعامله در بازارهای مالی، هیچ فروش واقعی وجود ندارد. وقتی آنها می گویند که معامله گران هر دارایی را می خرند یا می فروشند، در واقع این اتفاق نمی افتد، زیرا همه معاملات فقط بر اساس پیش بینی تغییرات در قیمت های بازار است. معامله بر اساس مفروضاتی که می تواند توسط بسیاری از ابزارها در مورد تغییرات قیمت تعیین شود، درآمد کسب می کند. درآمد معامله گر شامل معاملات سفته بازانه است و بر اساس تفاوت بین خرید و فروش یک دارایی محاسبه می شود.

ماهیت اصل مارجین، عملیات مبادله با ابزارهای معاملاتی، بدون خرید و فروش واقعی است. کلیه معاملات از طریق داوری انجام می شود. برای وضوح، یک مثال را در نظر بگیرید. سفته باز برخی از دارایی های تجاری را انتخاب می کند و سفارش خرید می دهد. معامله گر دیگری یک موقعیت فروش در همان ابزار باز می کند. حجم لات باید یکسان باشد. بعد از مدتی تبادل وجود دارد. در نتیجه یک سفته باز سود می کند و دیگری ضرر. درآمد اولین معامله گر به حجم لات و تعداد امتیازهای کسب شده بستگی دارد.

وام مارجین به معامله گران اجازه می دهد تا درآمد را به میزان قابل توجهی افزایش دهند. این به دلیل قابلیت تنظیم حجم های زیاد است که به صورت لات محاسبه می شود. فرض کنید معامله با یک لات کامل 10 سنت به ازای هر یک امتیاز در یک حساب خرد باشد، در گزینه های استاندارد این مقدار 100 برابر افزایش می یابد - تا 10 دلار با حجم لات 0، 1 - 1 سنت یا 1 دلار برای انواع استاندارد.

ویژگی های معاملات مارجین

وامی کهصادر شده توسط شرکت های کارگزاری، از نظر شرایط آن به طور قابل توجهی با سایر گزینه های وام متفاوت است. ویژگی های آن را در نظر بگیرید:

- وجوه اعتباری فقط برای تجارت صادر می شود. آنها را نمی توان برای مقاصد دیگر استفاده کرد.

- مقدارهای اضافی فقط برای معامله با کارگزاری است که آنها را صادر کرده است. در معاملات مبادله ای، از جمله فارکس، با ثبت حساب در یک فروشنده، استفاده از وجوه سپرده در کار با کارگزار دیگری غیرممکن است.

- اعتبار حاشیه ای برخلاف وام های مصرفی، بانکی و سایر انواع وام، همیشه بسیار بیشتر از وجوه خود معامله گر است. یعنی چندین برابر وثیقه یا حاشیه است.

حالت وام حاشیه به میزان قابل توجهی حجم کل معاملات را افزایش می دهد. به عنوان مثال، در "فارکس" اندازه یک لات استاندارد کامل 100 هزار دلار است. e.، یا دلار آمریکا. طبیعتاً هر سفته باز پول لازم برای انجام معاملات را ندارد. حتی شرکتکنندگان متوسط بازار نیز نمیتوانند چنین سپردههای بزرگی را با ریسکهای مالی بالا بپردازند، که نمیتوان بیمهای در برابر آنها وجود داشت، فقط میتوان آنها را به حداقل رساند.

وامدهی حاشیهای به شرکتکنندگان کوچک بازار نیز اجازه داد تا در معاملات از طریق شرکتهای کارگزاری شرکت کنند و با استفاده از اهرمها کسب درآمد کنند. در نتیجه، حجم کل معاملات به طور قابل توجهی افزایش یافت.

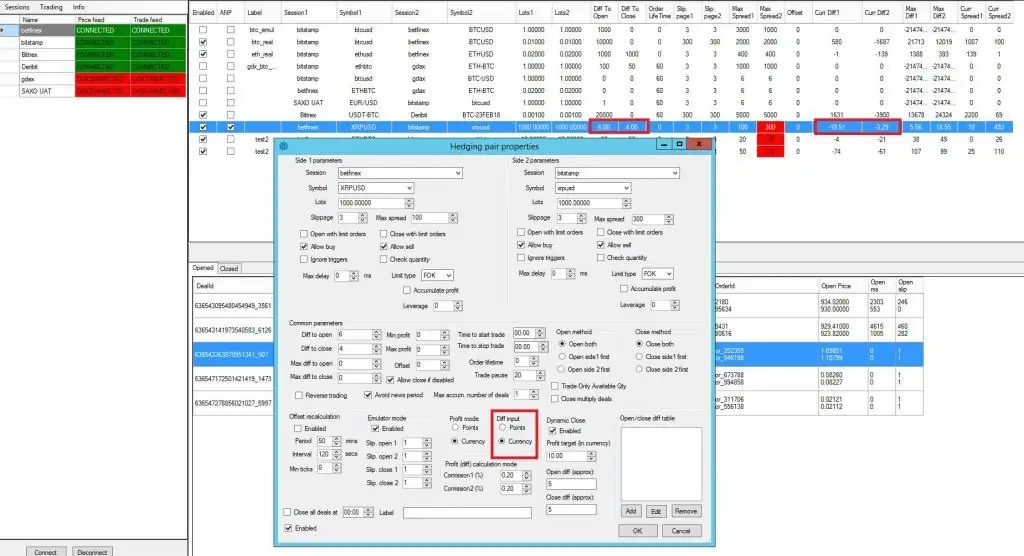

چگونه مارجین را محاسبه کنیم؟

در معاملات مبادله ای، پارامترهای مارجین یا مارجین بسیار مهم هستند. هنگام انتخاب حساب معاملاتی، همیشه باید اندازه اعتبار را در نظر گرفتاهرم و درصد برای مارجین کال، یعنی سطح وجوه باقیمانده قبل از بسته شدن اجباری معامله توسط شرکت کارگزاری.

بسته به شرایط دریافت وام حاشیه، این شاخص ممکن است متفاوت باشد. در جایی 30٪ است، در حالی که سایر کارگزاران -0٪ یا کمتر دارند. هرچه این اندیکاتور که Stop Out نیز نامیده می شود بالاتر باشد، فرصت های کمتری در معاملات وجود خواهد داشت، اما اگر معامله به زور بسته شود، ضرر بسیار کمتر خواهد بود.

برای مثال، حساب معاملاتی یک معامله گر دارای سپرده ای معادل 1000 دلار است. با یک موقعیت نادرست باز شده، زمانی که بازار بر خلاف معامله او بود، زمانی که سفته باز ضرر 70٪، یعنی 700 دلار، و پس از اجرای مارجین کال، با توقف 30 درصد بسته می شود. 300 دلار در سپرده او باقی می ماند. اگر Stop Out در شرایط معاملاتی حساب روی 10٪ تنظیم شود، زیان 900 دلار خواهد بود و فقط 100 دلار باقی می ماند.

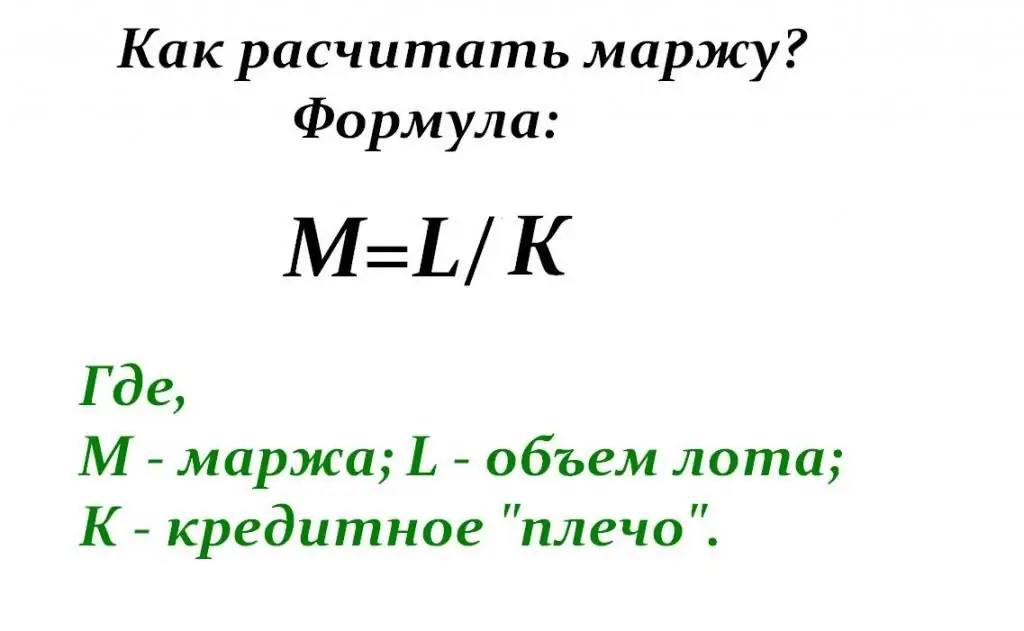

فرمول محاسبه حاشیه به شرح زیر است: مارجین با حجم لات تقسیم بر اندازه اهرم مطابقت دارد.

حاشیه تغییر

این چیست؟ هر معامله، صرف نظر از اینکه چگونه بسته شده است - با سود یا زیان، در آمار معامله گر در پایانه معاملاتی او نمایش داده می شود. تفاوت بین این شاخص ها حاشیه تغییرات نامیده می شود. هر شرکت کارگزاری محدودیتی را تعیین می کند، یعنی حداقل مقدار برای وجوه سپرده یک سفته باز. اگر سطح حاشیه تغییرات در معاملات کمتر از این پارامترها باشد، مشتری کارگزار این کار را انجام خواهد دادورشکسته تلقی می شود و وجوه او از حساب سپرده حذف می شود.

برای از بین بردن زیان های مالی احتمالی، سازمان های کارگزار سطوح ویژه ای را در حساب های معاملاتی مشتریان تعیین می کنند که پس از رسیدن به آن، مارجین کال دنبال می شود. در پایانه های معاملاتی اخطاری از طرف کارگزار مبنی بر رسیدن سپرده به حداقل حد موجودی نمایش داده می شود. در این مورد، معامله گر تنها یک گزینه دارد - حساب تجاری خود را دوباره پر کند یا مجبور خواهد شد با ضرر بسته شود. مارجین وام دامنه ای از این سطح را بین 20 تا 30 درصد از تعهد وجوه فراهم می کند.

اگر مشتری حساب خود را پر نکند، موجودی او کاهش می یابد و در این صورت، بدون توجه به تمایل معامله گر، تمام پوزیشن ها در صورت وجود چندین مورد، توسط Stop Out بسته می شوند. به عبارت دیگر، هنگامی که موجودی حساب معاملاتی کاهش می یابد و موجودی مارجین 20-30٪ است، کارگزار یک هشدار - یک پیشنهاد (Margin Call) به مشتری صادر می کند. و سپس، هنگامی که زیان به مقادیر زیادی می رسد، و تنها 10-20٪ در تعهد باقی می ماند، اما سپرده دوباره پر نمی شود، او معامله را می بندد - به اجبار متوقف شوید.

Stop Out مثال

بستن اجباری موقعیت ها چگونه است؟ در عمل به این شکل به نظر می رسد:

- فرض کنید یک سفته باز یک حساب تجاری از دسته "استاندارد" دارد.

- سپرده او 5000 دلار است.

- او جفت ارز یورو/دلار را به عنوان دارایی معاملاتی انتخاب کرد.

- اهرم 1:200 است.

- حجم زیادیاستاندارد برای "فارکس" - 100 هزار دلار آمریکا، یعنی اندازه سپرده 5 هزار دلار است، ضرب در اهرم 200.

- مبلغ سپرده در این مثال 10% خواهد بود، یعنی 500 دلار.

- او فقط یک معامله باز کرد، اما به اشتباه تغییر قیمت های بازار را پیش بینی کرد و شروع به ضرر کرد.

- در ابتدا در ترمینال اخطار دریافت کرد - Margin Call، اما هیچ اقدامی نکرد و سپرده خود را دوباره پر نکرد.

- معامله توسط Stop Out با سطح 20% تعیین شده با توجه به شرایط معاملاتی حساب بسته شد. معامله گر در این معامله 4900 دلار از دست داد. فقط 100 دلار از سپرده باقی مانده است.

این مثال نشان می دهد که استفاده از مقدار زیادی اهرم چقدر خطرناک است و عواقب آن برای سپرده معاملاتی چیست. هنگام معامله، همیشه لازم است که اندازه مارجین و موقعیت های باز با اندازه های لات کوچک نظارت شود. هر چه وجوه مارجین بالاتر باشد، خطرات مالی بیشتر است.

در برخی از شرکت های کارگزاری، می توانید به طور مستقل خدمات ارائه معاملات مارجین را غیرفعال کنید. در این حالت، ریسکهای مالی در نرخهای وام حاشیه حداکثر و به 100% میرسد و اهرم به سادگی در دسترس نخواهد بود.

قرارداد حاشیه

کلیه شرایط معاملاتی برای حساب های ارائه شده توسط سازمان های کارگزاری در قراردادها مشخص شده است. قبلاً مشتری آنها را بررسی می کند، با تمام نکات آشنا می شود و فقط بعد امضا می کند.

آنلاین زمانی که معامله گر فرصت بازدید از دفتر را نداردشرکت کارگزاری، هنگام ثبت حساب معاملاتی به صورت خودکار به قرارداد رضایت می دهد. البته سازمان هایی نیز وجود دارند که اسناد را از طریق پیک یا پست روسیه ارسال می کنند. شکل قرارداد در مورد وام حاشیه ای با شرایط معاملاتی تعیین می شود که تمام الزامات و مقررات را مشخص می کند.

موقعیت های کوتاه و بلند

هر معامله سفته بازی دارای دو مرحله است: باز کردن و بستن یک موقعیت. برای اینکه هر معامله ای انجام شده در نظر گرفته شود، یک چرخه کامل تراکنش مورد نیاز است. یعنی یک پوزیشن کوتاه لزوما باید با یک لانگ همپوشانی داشته باشد و سپس بسته می شود.

انواع عملیات سوداگرانه:

- معامله در حرکت صعودی مظنه - باز کردن موقعیت های خرید. چنین معاملاتی در معاملات در بازارهای مالی به عنوان Long یا خرید تعیین می شوند.

- معامله با حرکت نزولی مظنه ها - موقعیت های فروش کوتاه، یعنی فروش، یا Short.

به دلیل رژیم وام حاشیه، تجارت در بازارهای مالی نه تنها در میان شرکتکنندگان بزرگ مانند بانکهای مرکزی، صندوقهای بازرگانی، بیمه، سازمانها، شرکتها و بنگاهها، بلکه در میان معاملهگران خصوصی که این کار را انجام نمیدهند بسیار محبوب شده است. سرمایه های بزرگی دارند.

سفته بازان کوچک می توانند از معاملات مبالغ نسبتاً کم درآمد کسب کنند و در بیشتر موارد فقط ۱ تا ۳ درصد از ارزش کل معامله کافی است. در نتیجه، با کمک معاملات مارجین، حجم کل موقعیت ها به میزان قابل توجهی افزایش می یابد و مبادلات باعث افزایش نوسانات و نقدینگی می شوند.دارایی های تجاری، که منجر به افزایش قابل توجه جریان نقدی می شود.

همه پوزیشن های باز شده در لانگ (لنگ) با شرایط حرکت صعودی بازار مشخص می شوند. و کوتاه (کوتاه) - برای نزول. معاملات خرید و فروش را می توان با مدت زمان های مختلف باز کرد. سه نوع از آنها وجود دارد:

- موقعیت های کوتاه مدت از چند دقیقه تا 1 روز.

- معاملات میان مدت - از چند ساعت تا یک هفته.

- موقعیت های بلندمدت - می تواند چندین ماه یا حتی سال ها دوام بیاورد.

به جز برای دوره زمانی، درآمد معامله گر به دارایی معاملاتی انتخاب شده بستگی دارد. همه آنها ویژگی ها و ویژگی های خاص خود را دارند و هر چه نقدینگی، نوسانات، عرضه و تقاضای آنها بیشتر باشد، سوددهی سفته بازان بیشتر می شود.

مزایا و معایب معامله مارجین

هر چه حساب معاملاتی معامله گر اهرم بیشتری داشته باشد، ریسک های مالی تجارت بیشتر می شود. مارجین وام مزایای زیر را برای سفته بازان فراهم می کند:

- امکان افتتاح موقعیت با سرمایه اندک.

- با توجه به اهرم، یک معامله گر مزایایی در بازار دارد و می تواند با استفاده از طیف گسترده ای از استراتژی های معاملاتی دستکاری های سفته بازی انجام دهد.

- حاشیه اعتباری در مقدار بسیار بیشتری از وثیقه موجود ارائه می شود و امکان سپرده گذاری وجوه را ده ها و صدها برابر افزایش می دهد.

به منفیلحظات شامل ویژگی های زیر است:

- معاملات حاشیه، افزایش نقدینگی بازار، نوسانات قیمت مظنه دارایی ها را افزایش می دهد. در نتیجه، پیشبینی دقیق تغییرات قیمت برای معاملهگران بسیار دشوارتر است و هنگام باز کردن موقعیتهایی که منجر به زیان میشود، اشتباه میکنند.

- اهرم استفاده شده در وام مارجین سرعت درآمدزایی را به شدت افزایش می دهد، اما در عین حال، اگر گزینه نامطلوب باشد، تأثیر زیادی بر ضرر دارد. یعنی با آن می توانید هم خیلی سریع درآمد کسب کنید و هم وجوه سپرده خود را از دست بدهید.

متخصصان به مبتدیان توصیه می کنند در انتخاب شرایط حساب معاملاتی دقت زیادی داشته باشند، از گزینه بهینه اهرم در معاملات استفاده کنند و به ویژگی های دارایی ها توجه کنند. باید به خاطر داشت که نوسانات می تواند نه تنها دوست یک معامله گر باشد و به او امکان کسب درآمد سریع بدهد، بلکه دشمنی است که منجر به ضررهای فوری و قابل توجه می شود.

حاشیه رایگان

در هر پایانه معاملاتی می توانید چنین پارامتری را به عنوان حاشیه آزاد ببینید. آن چیست؟ مارجین آزاد وجوهی است که در معاملات و وثیقه دخالتی ندارند. یعنی مابه التفاوت کل موجودی سپرده و حاشیه اعتبار است. در مدت اعتبار سفارش فقط در پوزیشن های باز محاسبه می شود، اما به محض اینکه سفته باز آن را ببندد، تمام وثیقه آزاد می شود و کل مبلغ سپرده در ترمینال نشان داده می شود.

حاشیه رایگان به شما کمک می کند تا تعیین کنید در حین معامله چه فرصت هایی در دسترس استمعامله گر، تعداد و در چه حجمی از لات هنوز می تواند در زمان فعلی تراکنش باز کند.

نتیجه گیری

وامدهی حاشیه فرصتهای خوبی برای کسب درآمد در بازار مالی برای فعالان بازارهای متوسط و کوچک و همچنین معاملهگران خصوصی ایجاد میکند. حرفه ای ها به مبتدیان توصیه می کنند در هنگام انتخاب نوع حساب سپرده به شرایط معاملات و اهرم ها توجه ویژه ای داشته باشند.

توصیه شده:

کدام بانک به یک اتاق وام مسکن می دهد: لیست بانک ها، شرایط وام مسکن، بسته ای از اسناد، شرایط پرداخت، پرداخت و میزان نرخ وام وام مسکن

مسکن خودتان یک ضرورت است، اما همه آن را ندارند. از آنجایی که قیمت آپارتمان بالا است، هنگام انتخاب یک منطقه معتبر، یک منطقه بزرگ و هزینه به طور قابل توجهی افزایش می یابد. گاهی اوقات بهتر است یک اتاق بخرید که تا حدودی ارزان تر خواهد بود. این روش ویژگی های خاص خود را دارد. کدام بانک ها به یک اتاق وام مسکن می دهند، در مقاله توضیح داده شده است

تلههای وام مسکن: تفاوتهای ظریف وام وام مسکن، خطرات، پیچیدگیهای انعقاد قرارداد، توصیهها و توصیههای وکلا

وام مسکن به عنوان وام بلندمدت برای املاک و مستغلات هر ساله در دسترس جمعیت شاغل کشورمان قرار می گیرد. با کمک برنامه های اجتماعی مختلف، دولت از خانواده های جوان در جهت بهبود وضعیت خانواده خود حمایت می کند. شرایطی وجود دارد که به شما امکان می دهد با مطلوب ترین شرایط وام مسکن بگیرید. اما مشکلاتی در قراردادهای وام مسکن وجود دارد که دانستن آنها قبل از تماس با بانک مفید است

روش های بازپرداخت وام: انواع، تعریف، روش های بازپرداخت وام و محاسبات پرداخت وام

گرفتن وام در بانک مستند است - تنظیم توافق نامه. این مبلغ وام، دوره ای که طی آن بدهی باید بازپرداخت شود، و همچنین برنامه پرداخت را نشان می دهد. روش های بازپرداخت وام در توافقنامه مشخص نشده است. بنابراین، مشتری می تواند راحت ترین گزینه را برای خود انتخاب کند، اما بدون نقض شرایط قرارداد با بانک. علاوه بر این، یک موسسه مالی می تواند راه های مختلفی را برای صدور و بازپرداخت وام به مشتریان خود ارائه دهد

وام های بازپرداخت از سایر بانک ها: مصرف کننده، وام مسکن، وام های معوق

چگونه از شر وام با نرخ بهره فوق العاده بالا خلاص شویم؟ پاسخ را می توان بانک هایی که به همه وام گیرندگان سایر بانک ها خدمات ریفاینانس ارائه می دهند، بدهند. آیا باید از این فرصت برای بازپرداخت وام با شرایط قابل قبول تری استفاده کنم یا به حمل بار سنگین اولی ادامه دهم؟

وام های مصرفی وام دهی. وام های مصرفی وام دهی با معوقه

متاسفانه اغلب شرایطی وجود دارد که مشتری پس از صدور وام مسکن یا وام دیگری برای مقاصد مصرف کننده، پس از مدتی متوجه می شود که نمی تواند با تعهدات خود کنار بیاید. چندین راه برای خروج از این وضعیت وجود دارد - از تلاش برای ترتیب دادن تعطیلات اعتباری تا فروش وثیقه. اما راه دیگری برای خروج از این وضعیت وجود دارد، شاید کمترین دردناک باشد - این اعطای وام های مصرفی است (همچنین تامین مالی مجدد است)