2024 نویسنده: Howard Calhoun | [email protected]. آخرین اصلاح شده: 2023-12-17 10:25

نقد چیزی است که همه سازمانهایی که در زمینه فروش کالا و خدمات فعالیت می کنند فعالیت خود را برای آن انجام می دهند. کسب سود هدف اصلی هر شرکت تجاری در شرایط مناسبات بازار است. از پول دریافتی، همه فعالان بازار باید هزینه های مالیاتی را به نفع دولت بپردازند. و برای صحت محاسبه این مبالغ نیاز به حسابداری و گزارش دقیق دارد. برای این منظور، اشکال بسیاری از اسناد گزارشگری وجود دارد که یکی از آنها ترازنامه است. این مقاله به موضوعاتی مانند انواع وجوه در ترازنامه، وجوه نقد و غیرنقد، معادل آنها، حسابهای حسابداری، ردیفهای جدول و همچنین وظایف تحلیل میپردازد.

چند کلمه در مورد ترازنامه

ترازنامه مهمترین سند گزارشگری یک سازمان است. منعکس کننده اطلاعات خلاصه در مورد تمام دارایی های شرکت، منابع تشکیل آنها، تعهدات به سایر شرکت ها و سازمان های دولتی است. خودفرم شماره 1 صورتهای مالی نیز نامیده می شود. که در قالب یک جدول ارائه شده است، به دو ستون - دارایی و بدهی تقسیم می شود. بخش اول شامل کلیه اموال و سرمایه گذاری های شرکت به صورت پولی یعنی دارایی های سازمان است. بخش دوم حاوی اطلاعاتی در مورد این است که وجوه برای این دارایی از کجا آمده است - سهام، ذخایر، تعهدات بلند مدت و کوتاه مدت به سایر شرکت کنندگان در فرآیند اقتصادی. این مقاله به نقدینگی در ترازنامه می پردازد. این خط به دارایی ترازنامه، یعنی به بخش دوم آن - دارایی های جاری اشاره دارد. در همان قسمت چندین نوع ملک دیگر وجود دارد.

آنچه در دارایی موجود است

وجه نقد موجود در ترازنامه تنها بخشی از دارایی است. در همان ستون، در کنار پول شرکت، انواع ارزش های زیر درج شده است: دارایی های ثابت و دارایی هایی که شکل مادی ندارند، اشیاء در حال ساخت، سرمایه گذاری های مالی در سایر سازمان ها و صندوق های درآمدی، دارایی های مالیات معوق، مواد اولیه مورد استفاده در تولید، مواد برای وثیقه برای سازمان، محصولات تولیدی، بدهی های سایر شرکت ها، مالیات بر ارزش افزوده بر اشیاء قیمتی به دست آمده و سایر انواع اموال با درجات مختلف نقدینگی. نقدینگی موجود در ترازنامه تا حد زیادی نقدشونده ترین بخش دارایی ها است.

وظایف تجزیه و تحلیل موجودی نقدی

وجه نقد در ترازنامه فقط یک عدد نیست. این تضمین پایداری استفعالیت های شرکت، توانایی آن در تامین بدهی های خود و همچنین تامین نیازهای داخلی و چرخه تولید. برای یک اقتصاددان و حسابدار، انجام تجزیه و تحلیل و ساختاردهی صندوق ها بخش بسیار مهمی از کار است. کامل بودن و قابلیت اطمینان آن برای تعدادی از اقدامات بعدی، تصمیمات مدیریتی و همچنین برای کاربران خارجی مانند موسسات مالی، بانک ها، سپرده گذاران، حامیان مالی و دیگران ضروری است.

تحلیل وضعیت حسابهای نقدی مستلزم فعالیتهایی مانند نظارت بر گردش مالی، زمان گردش، تعیین مقدار بهینه وجوه نقد در حسابها، پیشبینی چرخههای مالی آتی، تنظیم و توزیع بودجه است.

حساب هایی که دارایی ها برای آنها نگهداری می شود

کلیه کالاهای مشهود و داراییهای نامشهود در حسابهای حسابداری که بهطور خاص برای هر دسته خاص از وجوه، دارایی یا معاملات طراحی شدهاند، حساب میشوند. کد شماره حساب ها برای همه شرکت هایی که در قلمرو فدراسیون روسیه فعالیت می کنند یکسان است و در نمودار حساب ها مشخص شده است. وجه نقد موجود در دارایی ترازنامه سازمان با استفاده از فهرست زیر از حسابهای BU حساب می شود:

- 01 - دارایی های ثابت - حسابی که دارایی های استفاده شده در فعالیت های تجاری را برای بیش از 12 ماه منعکس می کند.

- 04 - دارایی های نامشهود - دارایی که شکل مادی ندارد (مثلاً یک حق اختراع یا نرم افزار).

- 10 - مواد - همه چیزهایی که در فرآیند تولید استفاده می شودیا فعالیت های مدیریتی.

- 43 - محصولات تولیدی - آنچه از قبل در انبار منتظر فروش است.

- 45 - محصولات ارسال شده - محصولاتی که فروخته شده اند اما هنوز پولی برای آنها پرداخت نشده است.

- 50 - نقدی - نقدی برای نیازهای سازمان و حقوق و همچنین دریافتی از مشتریان.

- 51 - حساب های مورد استفاده برای تسویه حساب، پول سازمان برای نیازهای مختلف.

- 52 - پول در حساب های ارز خارجی بر حسب روبل.

- 55 - حسابهای ویژه در مؤسسات مالی، مانند سپردهها.

- 57 - نقل و انتقالات در حال انتقال - وجوهی که از طریق خدمات ویژه ارسال شده اند، اما هنوز به سازمان نرسیده اند.

- 58 - سرمایه گذاری در سهام، سرمایه های مجاز سایر شرکت ها و سایر مکان های سودآور وجوه.

همه این حساب ها فعال هستند، یعنی بدهی منعکس کننده درآمد، اعتبار - هزینه است. به آنها موجودی نیز می گویند. معنی این نام این است که وجود یا عدم وجود این وجوه در هنگام موجودی قابل بررسی است.

خطوط در فرم 1

اگر شرکت در سیستم مالیاتی ساده شده باشد (ساده شده نیز هست)، مجموع کلیه وجوه موجود در حساب های 51، 50، 52، 55 و 57 در بدهکار ردیف 1250 منعکس می شود. ترازنامه. یعنی کل مبلغ تا 31 دسامبر سال شامل موجودی نقدی، حساب های ارزی و تسویه حساب، حساب های ویژه و همچنین حواله های ترانزیت می شود. اگر پول در بانک در حساب سپرده گذاشته شود و درصد مشخصی از درآمد برای شرکت به ارمغان بیاوردبه عنوان یک سرمایه گذاری مالی منعکس می شود. در ترازنامه، این خطوط با شماره 1170 یا 1240 هستند.

اگر سازمانی از سیستم مالیاتی عمومی استفاده می کند، ترازنامه آن دارای شماره گذاری خطوط کمی متفاوت است. سپس وجوه شرکت در ترازنامه در ردیف 260 منعکس می شود. سپرده های کوتاه مدت با سود تعهدی - در ردیف 250 و بلند مدت - 140.

پول در حساب جاری

به منظور انعکاس فرآیندهای مرتبط با دریافت و دفع وجوه در حساب های جاری، سازمان ها از حساب 51 استفاده می کنند. این حساب فعال است، می تواند با چندین حساب دیگر از نمودار حسابداری مطابقت داشته باشد. بنابراین، هنگام انجام عملیات با دریافت وجوه، حسابداری مطابقت بدهی حساب 51 را با اعتبار حساب های طرح زیر منعکس می کند:

- 50 - واریز نقدی از صندوق به حساب تسویه حساب.

- 62 - دریافت پول برای کالا یا خدمات از خریداران.

- 90.1 - بازتاب درآمد.

- 91.1 - انعکاس پولی که سازمان در صورت فروش مواد، وجوه و سایر دارایی هایی که در ابتدا قرار نبود در خط اصلی کسب و کار فروخته شود، دریافت کرده است.

- 66 - وام کوتاه مدت.

- 67 - دریافت وام بلندمدت.

- 55 - واریز مانده حساب های ویژه به حساب تسویه حساب.

- 76 - دریافت بدهی از یک بدهکار.

- 78 - بازپرداخت کمبود توسط مشتری.

هنگام خرج کردن پول از حساب جاری، از مکاتبات زیر استفاده می شود که در آن 51 حساب وجود دارد.منعکس شده در اعتبار، و در بدهی کدهای فهرست شده:

- 50 - برداشت پول از حساب جاری به صندوقدار مثلاً برای پرداخت حقوق.

- 60 - پرداخت برای کالاها و خدمات به طرف مقابل و پیمانکاران.

- 68 - پرداخت مالیات، عوارض، سایر هزینه ها به ایالت.

- 91.2 - تسویه حساب با بانک ها برای بهره وام.

- 67 - پرداخت وام های بلندمدت.

- 66 - پرداخت وام های کوتاه مدت.

- 69 - پرداخت به صندوق های اجتماعی برای کارمندان.

- 58 - سرمایه گذاری های مالی.

- 76 - پرداخت حسابهای پرداختنی.

برای انجام عملیات، شرکت اسناد زیر را به بانکی که حساب تسویه حساب خود را خدمات می دهد ارائه می دهد: اعلان سپرده نقدی، رسید نقدی برای صدور، دستور پرداخت یا در صورت درخواست طرف مقابل، مطالبه.. در برخی موارد، بانک به تنهایی وجوه را حذف می کند. برای مثال، اگر درخواستی مبنی بر رد بدهی های مالیاتی از خدمات دولتی مربوطه دریافت شده باشد.

محتوای میز صندوق سازمان

وجه نقد موجود فقط حساب بانکی نیست، بلکه محتویات صندوق نیز هست. آنها همچنین باید به درستی حسابرسی، حذف و پذیرفته شوند، طراحی و در تجزیه و تحلیل حسابداری منعکس شوند. مکاتبات زیر از حساب های طرح BU پس از دریافت در صندوق نقدی استفاده می شود، که در آن 50 حساب در بدهی منعکس می شود و در زیر در اعتبار ذکر شده است:

- 51 - رسید از حساب های تسویه حساب؛

- 71 - بازپرداخت از افراد حسابدار؛

- 66 - وام کوتاه مدت؛

- 55 - پذیرشوجوه از یک حساب ویژه به صندوقدار؛

- 90.1 - درآمد حاصل از ارسال.

هزینه از صندوق صندوق با مکاتبات زیر صادر می شود، که در آن پنجاهمین حساب در اعتبار و در بدهی منعکس می شود - کدهای زیر:

- 70 - پرداخت حقوق به کارکنان؛

- 71 - صدور وجوه به حسابدار؛

- 26 - پرداخت نقدی نیازهای خانوار؛

- 51 - اعلام سپرده نقدی به بانک؛

- 66 - بازپرداخت وام کوتاه مدت از صندوق صندوق.

همه تراکنشها برای واریز و برداشت وجوه از صندوق نقدی مستند هستند: دریافتهای نقدی و سفارشهای بدهکار، اعلامیه مشارکت نقدی، رسید، چک صندوقدار.

گزارش نقدی

علاوه بر ترازنامه، سازمان باید اشکال دیگری از اسناد را تهیه کند که در آن گزارشات مربوط به وجوه ورودی و خروجی را ارائه کند. از جمله این اسناد می توان به ضمیمه ترازنامه، صورت سود و زیان، دفتر وجوه نقد، صورت گردش وجوه نقد، دفتر خرید و فروش اشاره کرد. تمام این اسناد توسط حسابدار در پایان دوره گزارش گردآوری می شود. در برخی موارد، نیاز به گزارش در دوره های میانی وجود دارد. اگر پایان دوره 31 دسامبر سال جاری باشد، گزارشات باید حداکثر تا 15 ژانویه ارائه شود. دوره های میانی - پایان فصل های سال، یعنی 31 مارس، 30 ژوئن، 30 سپتامبر. گزارش های فصلی حداکثر تا نیم ماه پس از پایان دوره ارسال می شود.

مجموعه فرم های گزارش دهی ایده ای در مورد فعالیت های شرکت، وضعیت مالی آن، توانایی انجام تعهدات می دهد. در صورتی که سازمان ارائه نکندگزارش، آن را در زمان نامناسب یا با داده های اشتباه ارائه می کند، ممکن است مشمول جریمه ها، بازرسی های مالیاتی برنامه ریزی نشده، مسدود کردن حساب ها، ممنوعیت فعالیت ها، روند ورشکستگی اجباری شود. در برخی شرایط، مجازات برای رهبری سازمان در نظر گرفته شده است - کیفری و اداری.

توصیه شده:

مفاهیم کلی ترازنامه: دارایی ها، بدهی ها، ارز ترازنامه

ترازنامه حاوی اطلاعات مهمی برای ارزیابی نتایج مالی شرکت است. هر بخش از دارایی، بدهی و همچنین ارز ترازنامه برای محاسبه بسیاری از شاخص های مالی ضروری است

فرمول خالص دارایی ها در ترازنامه. نحوه محاسبه خالص دارایی ها در ترازنامه: فرمول. محاسبه خالص دارایی های LLC: فرمول

دارایی های خالص یکی از شاخص های کلیدی کارایی مالی و اقتصادی یک شرکت تجاری است. این محاسبه چگونه انجام می شود؟

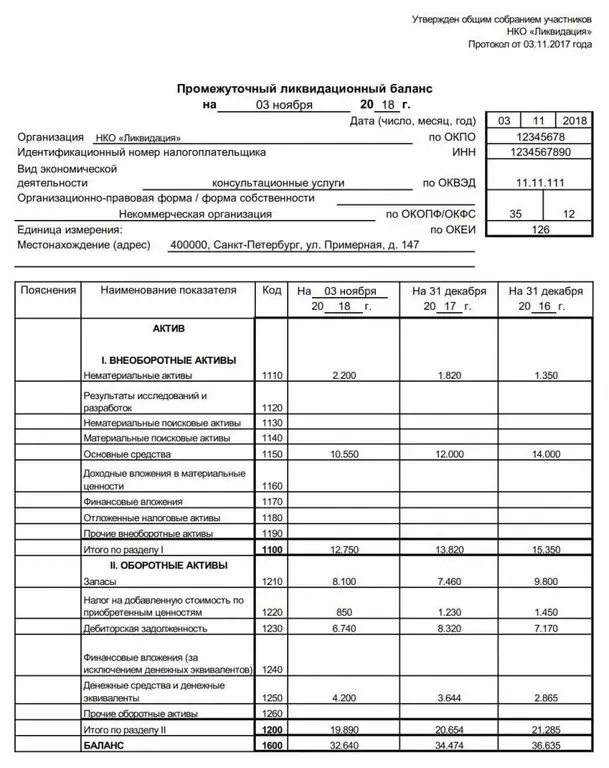

ترازنامه انحلال است تعریف مفهوم، تصویب، فرم و نمونه تکمیل ترازنامه تصفیه

ترازنامه انحلال یک قانون مالی مهم است که در هنگام بسته شدن یک سازمان تنظیم می شود. می تواند میانی یا نهایی باشد. این مقاله می گوید که هدف از این اسناد چیست، چه اطلاعاتی در آنها وارد می شود، و همچنین نحوه و زمان تایید آنها و ارائه آنها به خدمات مالیاتی فدرال

دارایی های قابل فروش سریع (A2) - دارایی هایی که برای تبدیل شدن به پول نقد به زمان معینی نیاز دارند

هر بنگاه اقتصادی باید حلال باشد. توانایی شرکت در بازپرداخت تعهدات بر اساس نتایج تحلیل نقدینگی قابل ارزیابی است

دسته های خطوط لوله. تعیین دسته خط لوله طبقه بندی خطوط لوله بر اساس دسته ها و گروه ها

صنعت مدرن بدون خطوط لوله با کیفیت نمی تواند کار کند. انواع زیادی از آنها وجود دارد. دسته بندی خطوط لوله، نحوه تعیین آنها، در مقاله توضیح داده شده است