2024 نویسنده: Howard Calhoun | [email protected]. آخرین اصلاح شده: 2023-12-17 10:25

هیچ کس بهتر از خود شخص از حقوق بازنشستگی مراقبت نخواهد کرد. اغلب تامین اجتماعی حتی به شما اجازه نمی دهد ماه به ماه زنده بمانید. بنابراین، فکر کردن به آینده در حال حاضر ضروری است که به این سادگی نیست. این سوال که چگونه برای بازنشستگی به تنهایی پس انداز کنید، توسط بسیاری از مردم پرسیده می شود.

چرا باید خودم این کار را انجام دهم؟

مبلغی که همه ماهانه از حقوق خود برای تامین اجتماعی می پردازند، در واقع هیچ حق بیمه ای نیست. این مالیات بزرگی است که حقوق بازنشستگان فعلی را تامین می کند. بنابراین، هیچ یک از وجوهی که از دستمزد تامین اجتماعی کسر می شود، برای مستمری آینده یک فرد خاص قرار نمی گیرد.

احتمالا همه می دانند که بخشی از پول او به صندوق بازنشستگی فدراسیون روسیه می رود که وجوه آن امروزه عمدتاً به صندوق های خارج از بودجه منتقل می شود. به گفته برخی، سیاستمداران به پساندازهای باقیمانده انباشته شده در صندوقها توجه دارند، بنابراین میتوان انتظار داشت که یک نفر از کمکهای خود یک پنی دریافت نکند.

افراد کمتر و کمتری در مشاغل خصوصی کار می کنند، بنابراین افراد کمتری حق بیمه تامین اجتماعی را پرداخت می کنند. این روند منجر به این واقعیت می شود که هرم مالی کلاسیک به نام سهم بازنشستگی دیر یا زود فرو می ریزد. این زمانی اتفاق می افتد که سیاستمداران در نهایت ورشکستگی آن را اعلام کنند. البته به نظر نمی رسد که رئیس جمهور بیرون بیاید و بگوید PF ورشکست شده است. نه، نه و نه. او بیرون خواهد آمد و می گوید که امروز حقوق بازنشستگی عادلانه برای همه 1000 روبل است (به جز برای سیاستمداران، مقامات و سایر گروه های با نفوذ).

در حالی که سیاستمداران تلاش می کنند با ارائه نوآوری ها و افزایش مالیات ها، از جمله کمک های مالی به اداره تامین اجتماعی، از طریق ظلم مصنوعی به میانگین دستمزد در فدراسیون روسیه و تورم پنهان، عذاب بازنشستگی را طولانی تر کنند. به این دلایل، این سوال که چگونه خودتان برای بازنشستگی پس انداز کنید مهم است.

برای داشتن حقوق بازنشستگی مناسب چقدر باید پس انداز کنید؟

پس انداز به تنهایی کار ساده ای نیست. اکثر مردم نمی دانند چگونه پس انداز کنند، و حتی کسانی که می دانند می توانند خیلی کم پس انداز کنند. صرفه جویی با وجود مالیات های بالا، قیمت های نامتناسب با درآمد، دشوار است. این واقعیت که قیمت ها در حال افزایش است تعجب آور نیست - مالیات هنوز بالاست، به عنوان مثال، مالیات بر هر لیتر بنزین بیش از 53٪ است (مالیات بر ارزش افزوده، هزینه اضافی سوخت، مالیات غیر مستقیم). وضعیت برای سایر محصولات و خدمات کمی بهتر است.

قبل از اینکه برای بازنشستگی در روسیه پس انداز کنید، باید تصمیم بگیرید که به طور منظم چقدر باید پس انداز کنید.حقوق.

اگر 10% از حقوق خود را کنار بگذارید و در سپرده های بانکی و حساب های پس انداز پس انداز کنید، این تصویر ظاهر می شود. برای 35 سال زندگی تحت این رژیم، پس انداز 2.5 درصد در سال خواهد بود. نرخ تورم در این دوره 2% خواهد بود.

همانطور که نمودار نشان می دهد، پس از بازنشستگی در سن 65 سالگی، چنین فردی 5 برابر فقیرتر از آنچه می خواست زندگی می کند. این بدان معناست که او در فقر کامل زندگی خواهد کرد، زیرا مبلغ دریافتی به سختی برای خوردن او کافی است. برای اینکه دوران بازنشستگی خود را آنطور که می خواهید زندگی کنید، باید 50 تا 55 درصد پس انداز کنید که با مالیات فعلی غیرواقعی است.

تنها رستگاری برای چنین آدمی این است که تا سنین پیری حداقل ۲-۳ روز در هفته کار کند که مزایای خودش را دارد. مطالعات علمی نشان میدهد افرادی که پس از رسیدن به سن بازنشستگی کار میکنند کمتر به زوال عقل و بیماری آلزایمر مبتلا میشوند و سلامت روان آنها به دلیل معاشرت با افراد دیگر از نظر آماری بهتر است.

روسی مدبر همیشه چیزی به ذهنش می رسد. به عنوان مثال، او می تواند در نهایت به فرانسه یا آلمان مهاجرت کند، جایی که مزایای اجتماعی 3-4 برابر بیشتر از روسیه خواهد بود.

برای درک اینکه چقدر باید برای بازنشستگی پس انداز کنید، مثال یک فرد دیگر را در نظر بگیرید، اما با نگرش کاملاً متفاوت به زندگی و کار. او قرار است 10 درصد از حقوق خود را برای بازنشستگی پس انداز کند.

پدربزرگ و مادربزرگش تا 80 تا 90 سال عمر کردند و پیش بینی می کند که 95 سال عمر کند، به خصوص اگر مراقبت شود.خودتان و روی سلامتی خود سرمایه گذاری کنید. این یک فرد جاه طلب و سخت کوش است، بنابراین می توان حدس زد که حقوق او سالانه 3 درصد افزایش می یابد، اگرچه این یک فرض بسیار خوش بینانه است. او از پس انداز خود مراقبت می کند - او همیشه از بهترین سپرده های بانکی استفاده می کند و بخشی از سرمایه خود را سرمایه گذاری می کند. می توان فرض کرد که او می تواند پس انداز خود را سالانه 3 درصد افزایش دهد. نرخ تورم در دوره اقتصاد 2 درصد خواهد بود. در دوران پیری می تواند آپارتمان خود را بفروشد. در عوض، او 35 درصد مساحت کمتری مسکن خواهد خرید.

برای اینکه در دوران بازنشستگی آنطور که می خواهد خوب زندگی کند، باید 35 درصد از حقوق خود را در طول زندگی پس انداز کند. او در حال ازدواج است و به فکر فرزندی خواهد بود که در دوران بازنشستگی حمایت معنوی و مالی زیادی برای او خواهد بود. چنین شخصی، همانطور که ممکن است تصور کنید، خوب است که در دوران بازنشستگی زندگی کند و به خصوص نگران نباشد. شخصیت او نشان می دهد که او شانس موفقیت زیادی در حرفه خود و در نتیجه درآمد بیشتری نسبت به حال دارد. او به موقع از خود خواهد پرسید که چگونه برای بازنشستگی پس انداز کند.

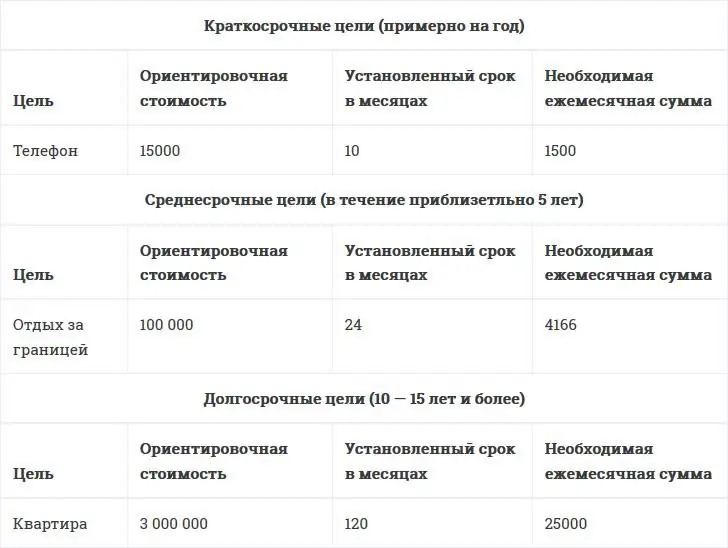

چگونه به تاخیر انداختن

اول از همه، باید صورت خود را با آب سرد بشویید و به خودتان پاسخ دهید که در چه سطحی می خواهید در دوران بازنشستگی زندگی کنید. سپس باید محاسبه کنید که در بزرگسالی چقدر سرمایه لازم دارید تا در دوران بازنشستگی راحت زندگی کنید. آخرین عنصر، محاسبه مقداری است که باید دائماً پس انداز کنید تا مقدار کافی را فراهم کنید.

به طور منظم و ایمن

کسانی که نمی دانند چقدر پول برای بازنشستگی پس انداز کنند باید با کمک بهترین ها به طور منظم و ایمن پس انداز کنند.سپرده های بانکی و حساب های پس انداز. اگر فردی کارآفرین نباشد، سرمایه گذاری برای او ریسک بیشتری دارد. بهینه است که آنها از 20 درصد سرمایه انباشته شما تجاوز نکنند. در این صورت، 25 سال طول می کشد تا در این حالت زندگی کنید.

ایجاد دارایی های با ارزش

اگر فردی کارآفرین است، بهترین راه برای بازنشستگی این است که دارایی هایی با ارزش بالا بسازد، مانند شرکتی که می توان آن را تا حدی نقد کرد یا در زمان عضویت در هیئت مدیره در دوران بازنشستگی از سود سهام درآمد غیرفعال دریافت کرد..

اگر فردی استعداد و اشتیاق زیادی داشته باشد، مثلاً به خوبی آواز بخواند و آهنگسازی کند، می توانید درآمد غیرفعال را تضمین کنید. این پاسخ کاملی به این سوال است که چگونه برای بازنشستگی پس انداز کنیم. درآمد غیرفعال می تواند ثبت اختراع یا فروش یکباره اکتشافات شما باشد.

هرگز روی چیزی که نمی فهمی سرمایه گذاری نکن

بهتر است از سرمایه گذاری در دارایی ها خودداری کنید، مگر اینکه مشخص باشد که چگونه ریسک ها را ارزیابی کنید و سود به چه چیزی بستگی دارد. البته، بسیاری از آنها به سرمایه گذاری در دارایی های تئوری پرخطر، مانند سهام ایالات متحده یا آلمان، معروف هستند. شرکتهای نوآور آمریکایی در دهههای آینده سودهای کلانی در سرتاسر جهان خواهند داشت، بنابراین ارزش آن را دارد که از شتاب رشد ارزش آنها استفاده کنیم.

پرداخت مالیات کم

اگر امکان پرداخت قانونی مالیات کمتر وجود دارد، ضروری است که تمام تلاش خود را برای این امر انجام دهیم. پول سیاستمداران و مقامات هرگز بازگردانده نخواهد شد. آنها به حقوق بازنشستگی یک شخص خاص نمی روند، بلکه به بازنشستگان فعلی می روند.

وقتی جوان هستید از خطر نترسید

اگر فردی جوان، جاه طلب و دیوانه وار سخت کوش است، از ریسک نترسید. اکثریت قریب به اتفاق افرادی که درآمد بالایی دارند باهوش و مبتکر هستند. حتی ممکن است بتوانید کسب و کار خود را ایجاد کنید و درآمد ملموس ایجاد کنید. شاید حرفه ورزشی چیزی باشد که در آن فرد به موفقیت های بزرگی دست یابد. این پاسخ دیگری به این سوال است که چگونه برای بازنشستگی پس انداز کنیم.

تا حد امکان کار کنید

لازم است تا سنین بالا کار کرد، نه لزوماً تمام وقت. کار با ایجاد زوال عقل که از نظر علمی ثابت شده است مقابله می کند. بازنشستگی در سن 60 تا 65 سالگی خودکشی مغزی است.

مراقب بدن خود باشید

کسانی که به این فکر می کنند که چقدر پول برای بازنشستگی باید پس انداز کنند، باید به این طرف قضیه فکر کنند. مقادیر زیاد در آینده ممکن است مشکلات سلامتی را از بین ببرد. با تغذیه سالم و ورزش منظم مراقب خود باشید. تشکیل خانواده بهتر است، زیرا در دوران پیری تکیه گاه بزرگی خواهد بود.

برنامه بازنشستگی خوب باید چه باشد؟

امنیت پس انداز بازنشستگی در وهله اول قرار می گیرد. چند سال پس انداز دوره بسیار طولانی است که در آن اتفاقات خوب و بد زیادی می تواند نه تنها در زندگی یک فرد خاص، بلکه در وضعیت بازارهای مالی اتفاق بیفتد که مطمئناً بر وضعیت مالی تأثیر می گذارد. موسسه انتخاب شده توسط شخص و برای کسانی که نمیدانند چند امتیاز برای بازنشستگی جمع کنند، باید این نکته را در نظر داشته باشند.

به همین دلیل، درطرح نیاز به انعطاف دارد. ابتدا باید از نظر سپرده گذاری باشد. کارشناسان توصیه می کنند حداقل 10 درصد از درآمد خالص خود را کنار بگذارید. میزان پس انداز در طول دوره پس انداز تغییر خواهد کرد. لازم است بتوان آزادانه مبالغ دریافتی را در حساب کسانی که به فکر پس انداز بازنشستگی هستند تغییر داد. ارزش دارد که از قبل برای موقعیتی آماده شوید که در آن امکان صرفه جویی در مقدار لازم وجود نداشته باشد.

ثانیاً، این طرح باید وضعیت بسیار پرنوسان بازارهای مالی را در نظر بگیرد. دوره هایی وجود دارد که فرد در بازارهای سهام به نتیجه می رسد و در دوره های دیگر بالاترین بازدهی کافی نیست. مدت زمان بازنشستگی نیز تغییر خواهد کرد. همچنین بر نحوه صرفه جویی شما تأثیر می گذارد. این عامل نیز باید در طرح بازنشستگی در نظر گرفته شود.

بهترین شیوه های پس انداز

راه ایده آل برای پس انداز پول چیست؟ بازده سپرده های بانکی به ندرت از نرخ تورم فراتر می رود و بازده طرح در سطح متوسط رشد دستمزد که چند درصد بالاتر از نرخ تورم است مورد نیاز است. امکان دستیابی به چنین بازدهی در سپرده بانکی بسیار کم است.

معمولاً، قراردادی با یک بانک برای مبالغ انتخابی خودسرانه منعقد می شود، اما بانک در مورد نحوه انعقاد قرارداد حداقل انعطاف را ارائه می دهد. این یا یک توافق با نرخ ثابت خواهد بود که در صورت کاهش تورم سودمندتر است، یا یک توافق با نرخ متغیر است که برای سناریوی افزایش تورم مناسب تر است.

قرارداد سپردهبرای یک دوره مشخص منعقد می شود. شکستن قرارداد زودتر از موعد، شخص علاقه خود را از دست می دهد. اگر هر ماه در سپردههای بانکی پسانداز کنید، پسانداز برای دوران بازنشستگی خیلی راحت نخواهد بود.

پاسخ بعدی به این سوال که برای بازنشستگی چقدر باید پس انداز کرد باید از نظر استفاده از صندوق های سرمایه گذاری باز در نظر گرفته شود. اینها شرکت های جداگانه ای هستند که شرکت کنندگان آنها خطر ورشکستگی را متحمل نمی شوند، اما شخص دارای ریسک های خاصی از ماهیت سرمایه گذاری است.

بازده صندوق سهام بلندمدت می تواند از رشد دستمزدها پیشی بگیرد.

حدود ۸ درصد از مردم روسیه در بازار املاک سرمایه گذاری می کنند. علیرغم این واقعیت که پروژه های ساختمانی یک صنعت بسیار امن برای سرمایه گذاری در نظر گرفته می شوند، در اینجا خطرات در درجه اول با توسعه دهنده مرتبط است. ممکن است شخصی بترسد که سازنده به قرارداد عمل نکند و سرمایه گذار مثلاً املاک رهنی خریداری کند. بازده بلند مدت سرمایه گذاری در املاک و مستغلات می تواند بالا باشد، حتی بالاتر از نرخ رشد دستمزد. انتخاب نسبتاً گسترده ای در پیوست های شی وجود دارد. دوره فروش ممکن است چند ماه طول بکشد. با توجه به هزینه بسیار بالای املاک، این نوع طرح فقط برای افرادی مناسب است که قبلاً سرمایه کافی برای تأمین مالی مستمری جمع آوری کرده اند.

تجزیه و تحلیل فوق از محبوب ترین اشکال پس انداز به وضوح نشان می دهد که صندوق سرمایه گذاری بهترین شکل خواهد بود.

شرایط طرح بازنشستگی خصوصی ما باید اینگونه باشدترتیب داده شد تا امکان نظارت مستمر بر نتیجه را فراهم کند، و همچنین این گزینه وجود داشت که از خدمات شرکت با ضرر صفر در صورتی که مشخص شود برنامه طراحی شده توسط شرکت انتظارات را برآورده نمی کند، امتناع شود.

شرایط بسیار متفاوتی در زندگی ممکن است، خطر یک بحران مالی بزرگ وجود دارد. یک طرح بازنشستگی خصوصی نیز باید برای راههای مقابله با چنین لحظات سخت زندگی ارزیابی شود. در چنین شرایطی، شخص نباید هیچ هزینه ای به نفع موسسه مالی که پول را به آن سپرده است متحمل شود.

چگونه بفهمیم

با وجود همه غیرقابل اعتماد بودن روش های سنتی برای پس انداز پول برای دوران سالمندی، بسیاری از مردم در تعجب هستند که چگونه برای بازنشستگی امتیاز جمع کنند. بخش تامین مالی در لحظه ای شکل می گیرد که شخص SNILS را دریافت می کند. 6٪ همیشه از حقوق یک روسی به حساب PF منتقل می شود. در همان لحظه می تواند بخشی از آن را به حساب شخصی خود واریز کند. پس انداز در حساب انباشته می شود و پس از شروع به پرداخت در قالب مستمری. کسانی که نمیدانستند چگونه میتوانند بفهمند چقدر حقوق بازنشستگی انباشته کردهاند، باید با صندوق بازنشستگی تماس بگیرند. طبق سیستم جدید، فرد برای بازنشستگی امتیاز جمع می کند. و اگر تعجب کرد که چگونه حقوق بازنشستگی انباشته را پیدا کند، می تواند به وب سایت PFR مراجعه کند. تنها پس از رسیدن به سن خاصی می توانید از این حساب پول برداشت کنید. و کسانی که این سوال را مطرح می کنند که چگونه مستمری انباشته را برداشت کنند باید این را بدانند. هیچ راهی برای نقد کردن مبالغ انباشته قبل از برنامه وجود ندارد. و این برای صندوقهای بازنشستگی دولتی و خصوصی به طور کاملاً مساوی صدق میکند.

رویکرد استاندارد جمع آوری مبالغ هنگفت برای بلوغ استسن، و سپس خرید مستمری از یک شرکت بیمه. به عنوان مثال، اگر شخصی صاحب خانه است، می توانید آن را بفروشید. نیمی به مسکن جدید، و بخش دوم -- به بازنشستگی. امکان اجاره ملک وجود دارد. گزینه بعدی سرمایه گذاری تدریجی برای تشکیل مستمری در آینده است.

توصیه شده:

چگونه با حقوق کم پس انداز کنیم؟ چگونه به درستی ذخیره کنیم؟

علاوه بر هزینههای ماهانه برای قبوض آب و برق، مواد غذایی و سایر هزینهها، میخواهم پولی را برای تعطیلات طولانی مدت، خرید ملک یا آموزش کودکان پس انداز کنم. متأسفانه همه موفق نمی شوند و برخی آنقدر به پس انداز وسواس دارند که در مسیر خساست آشکار از مرز عبور می کنند. پس چگونه می توان با دستمزد ناچیز پول پس انداز کرد، در حالی که به چیزهای کوچک تجاوز نکرد؟

پس انداز بازنشستگی را به چه کسی واگذار کنیم؟ رتبه بندی صندوق های بازنشستگی

اصلاح بیمه بازنشستگی مستلزم مدیریت مستقل بخش تامین شده از حقوق بازنشستگی توسط هر شهروند است. برای اینکه بتوانید پس اندازهای خود را به طور منطقی توزیع کنید، باید اطلاعاتی داشته باشید، به عنوان مثال، رتبه بندی صندوق های بازنشستگی روسیه را بدانید

مسدود کردن پس انداز بازنشستگی برای یک سال به چه معناست؟ چه چیزی انجماد پس انداز بازنشستگی را تهدید می کند؟

پس انداز بازنشستگی به شهروندان این امکان را می دهد که بر درآمد خود تأثیر بگذارند و اقتصاد منابع سرمایه گذاری را دریافت کند. برای دو سال متوالی آنها تسلیم "حفاظت" موقت شدند. مهلت قانونی تا سال 2016 تمدید شد. در مورد معنای «تجمع پساندازهای بازنشستگی» و اینکه چگونه اقتصاد و جمعیت کشور را تهدید میکند، بیشتر بخوانید

چگونه از پس انداز بازنشستگی خود مطلع شوید. چگونه با توجه به SNILS از پس انداز بازنشستگی خود مطلع شوید

پس انداز بازنشستگی به معنای وجوهی است که به نفع بیمه شدگان انباشته می شود که برای آن بخشی از مستمری کار و / یا پرداخت فوری ایجاد می شود. هر مقیم روسیه می تواند به طور مرتب میزان کسورات را بررسی کند. درباره نحوه اطلاع از پس انداز بازنشستگی خود بیشتر بخوانید

چگونه حقوق بازنشستگی را به کارت Sberbank منتقل کنیم؟ بازنشستگی به کارت Sberbank: برنامه بانکی برای سالمندان

در بین تمام گروه های اجتماعی جمعیت، روسیه بیشترین بازنشستگان را دارد. هر ماه، دولت کمک هزینه نقدی را به آنها واریز می کند. چندین گزینه برای دریافت وجوه وجود دارد. می توانید با یک دفترچه به شعبه بانک مراجعه کنید و در صف منتظر پرداخت باشید. برای برخی دسته از شهروندان، پستچی ها پول به خانه می آورند. اما هر دوی این گزینه ها خیلی راحت نیستند، زیرا باید زمان زیادی را صرف کنید. بهتر است از کارت اعتباری استفاده کنید